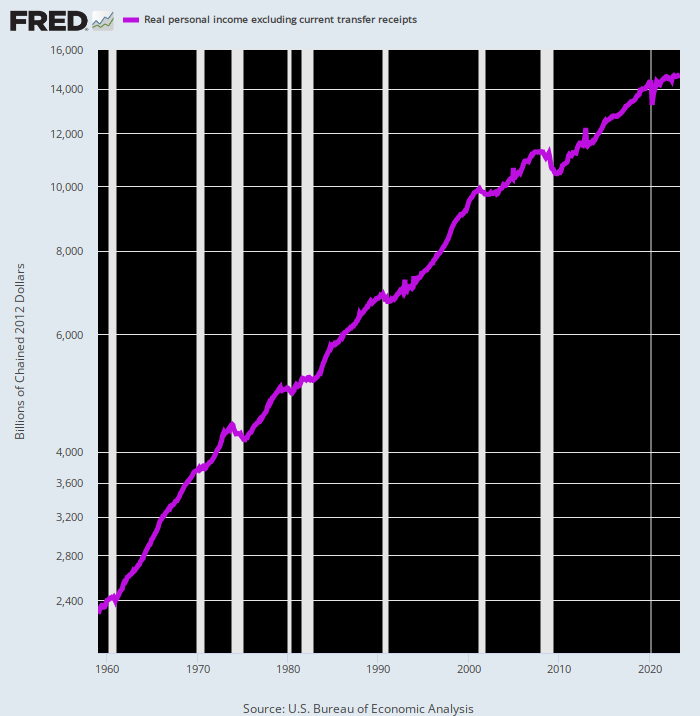

Ecco una pistola fumante di grosso calibro. La serie BEA per il reddito personale reale meno i pagamenti di trasferimento è un proxy piuttosto utile per la produzione del mercato privato prima dell'impatto delle stimmie e delle distorsioni di Washington causate dai pagamenti di trasferimento e dai prestiti del governo. Dopotutto, il reddito da lavoro – salari, stipendi, premi, profitti, interessi e dividendi – è il pagamento ai fattori di produzione per la produzione e quindi il suo reciproco.

La tendenza a lungo termine è decisamente inclinata verso sud. Dal picco pre-lockdown di febbraio 2020, infatti, il tasso di crescita è rallentato a poco 17 per cento 0f la sua media pre-2000.

Crescita annua del reddito personale reale meno pagamenti di trasferimento:

- da febbraio 1960 a febbraio 2000: +3.62%;

- da febbraio 2000 a febbraio 2020: +2.08%;

- da febbraio 2020 a maggio 2023: +0.61 per cento.

Non ci vuole molta riflessione per spiegare questa triste tendenza. L'economia statunitense è gravata dal debito ed è anche a corto di manodopera, piena di speculazioni improduttive e ingegneria finanziaria e affamata di investimenti produttivi. Nel loro insieme, quelle forze maligne sono state più che sufficienti per rallentare la crescita sottostante dell'economia statunitense.

A dire il vero, il governo riporta una crescita del PIL reale leggermente superiore rispetto alla tiepida cifra dello 0.61% mostrata sopra. Nell'equivalente periodo di 3.25 anni compreso tra il quarto trimestre del 4 e il primo trimestre del 2019, infatti, la crescita annua del PIL reale registrata a 1.61 cento. Non è ancora niente di entusiasmante, ma è considerevolmente migliore della miseria del guadagno che i produttori privati hanno prodotto e guadagnato dal picco pre-Covid.

La differenza, ovviamente, è dovuta alle meraviglie della contabilità del PIL. Cioè, enormi pagamenti di trasferimento dai produttori ai non produttori e massicce spese e prestiti federali e la sua monetizzazione alle macchine da stampa della Fed danno origine a PIL aggiuntivo in senso contabile e per il momento.

Purtroppo, tassare pesantemente i produttori oggi e minacciare tasse ancora maggiori per il servizio del debito pubblico in crescita non è una fonte di crescita sostenibile. Semplicemente ruba risorse economiche dal futuro.

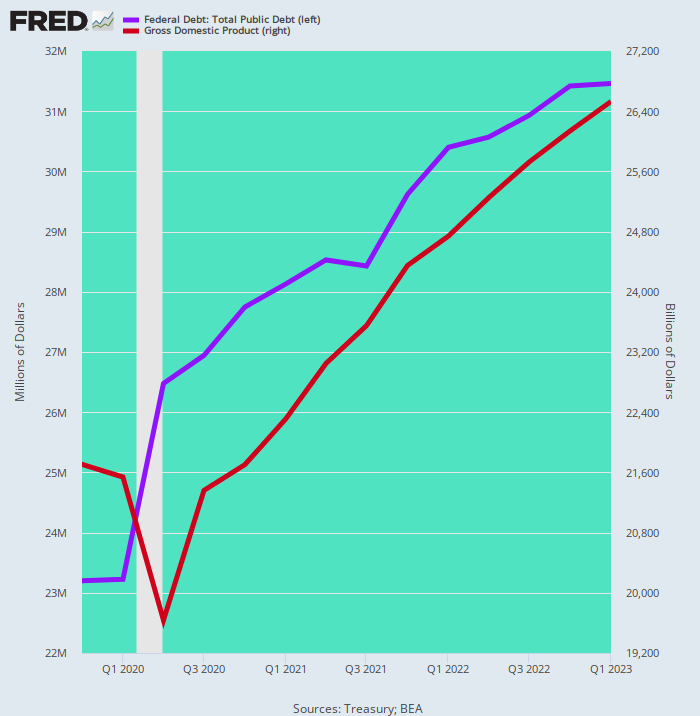

A scanso di equivoci, si consideri la tabella sottostante. Mostra che tra il quarto trimestre del 4 e il primo trimestre del 2019 il debito pubblico (linea blu) è aumentato di 1 trilioni di dollari, una cifra pari a 1.70X il guadagno di $ 4.82 trilioni di PIL nominale (linea marrone).

Inutile dire che non hai bisogno di un regolo calcolatore o persino di un pallottoliere per proiettare dove ciò porterebbe. Dopo soli 12 anni a questi tassi di crescita, il debito pubblico sarebbe di $ 100 miliardi rispetto a soli $ 52 miliardi di PIL, anche se il servizio del debito è esploso.

In effetti, non riusciamo a vedere come il costo medio ponderato del debito possa essere mantenuto anche solo al 6% in uno scenario in cui le macchine da stampa della Fed rimangono inattive perché il gatto inflazionistico è ora fuori dal sacco. Vale a dire, al tasso di crescita del debito pubblico negli ultimi 3.25 anni, l'interesse sul debito pubblico raggiungerebbe probabilmente $6 miliardi all'anno nel prossimo decennio o giù di lì, una cifra approssimativamente uguale al livello totale delle attuali spese federali.

In breve, molto prima che fossero trascorsi 12 anni, il sistema sarebbe andato in tilt. Anche la tiepida crescita del PIL reale registrata dal 4° trimestre del 2019 non può in alcun modo sostenere un debito federale che sta letteralmente esplodendo più in alto a un tasso di guadagno composto.

Variazione del debito pubblico rispetto al PIL, dal quarto trimestre 4 al primo trimestre 2019

Indubbiamente, i soliti sospetti o apologeti del disastro fiscale di Washington consiglieranno di non preoccuparsi: la Fed stamperà i soldi, se necessario.

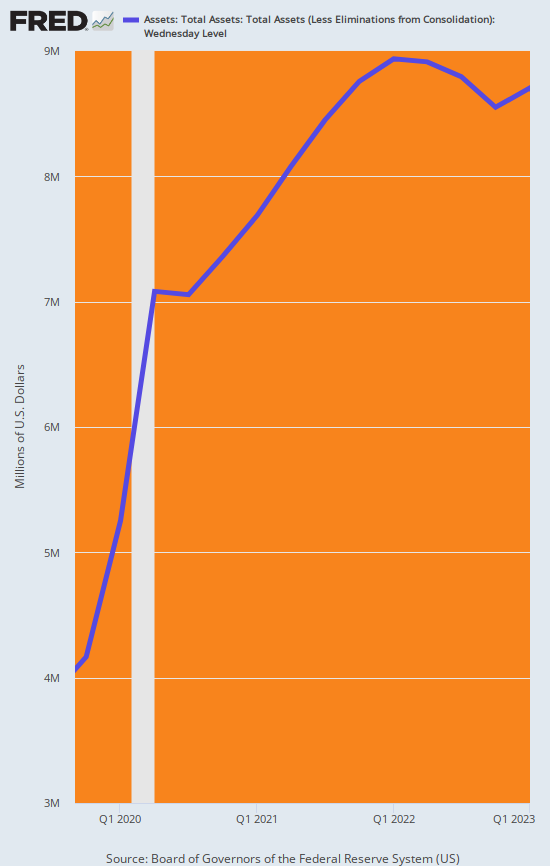

Diremmo non così in fretta. La Fed si è fatta strada in un angolo infernale. Durante lo stesso periodo di 3.25 anni in cui il debito pubblico è esploso di 8.26 trilioni di dollari, il bilancio della Fed è salito vertiginosamente di $ 4.45 trilioni. Ciò significa che oltre il 55% di questi massicci guadagni nel debito pubblico sono stati monetizzati dalla banca centrale.

Inutile dire che la Fed è ora, finalmente, impegnata in una campagna di restringimento del bilancio - 95 miliardi di dollari al mese - che ha ancora miglia e miglia da percorrere. Nonostante le disperate speranze di Wall Street, negli anni a venire semplicemente non ci sarà un Pivot per la stampa di denaro, anche se l'economia statunitense sprofonderà in una prolungata stagflazione.

E questo significa, a sua volta, che i deficit annuali da 2 a 3 trilioni di dollari ora cotti nella torta fino alla fine di questo decennio dovranno necessariamente essere finanziati nelle fosse obbligazionarie, non alla stampa. Di conseguenza, il rendimento medio ponderato del debito federale sta salendo inesorabilmente perché la legge della domanda e dell'offerta non è stata abrogata.

Bilancio della Federal Reserve, dal quarto trimestre del 4 al primo trimestre del 2019

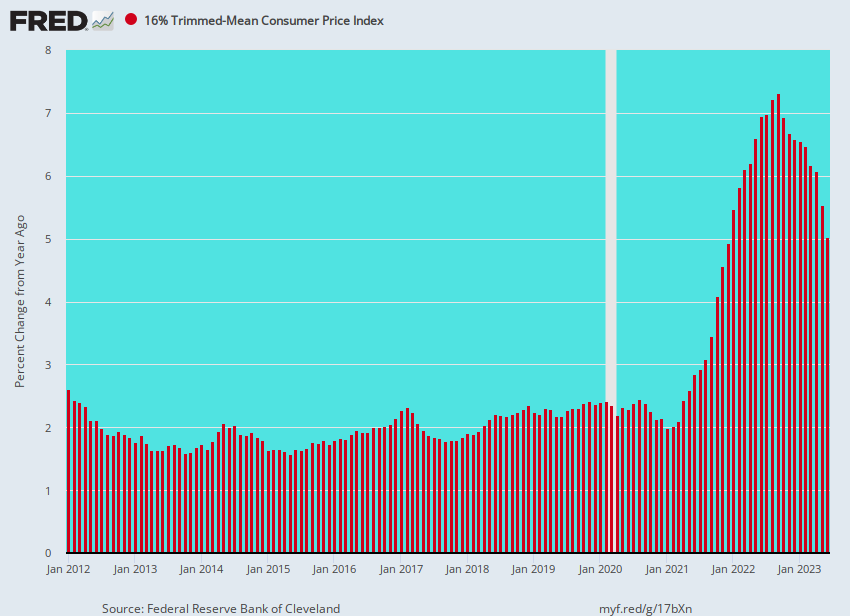

In mancanza di dubbi, ecco l'attuale tasso di esecuzione del vero nucleo dell'inflazione misurato dal CPI medio ridotto del 16%. L'inflazione è ancora al 5%, il che significa che la Fed non sarà in grado di riprendere la sua campagna di acquisto di obbligazioni in tempi brevi.

Variazione su base annua dell'IPC medio ridotto del 16%, dal 2012 al 2023

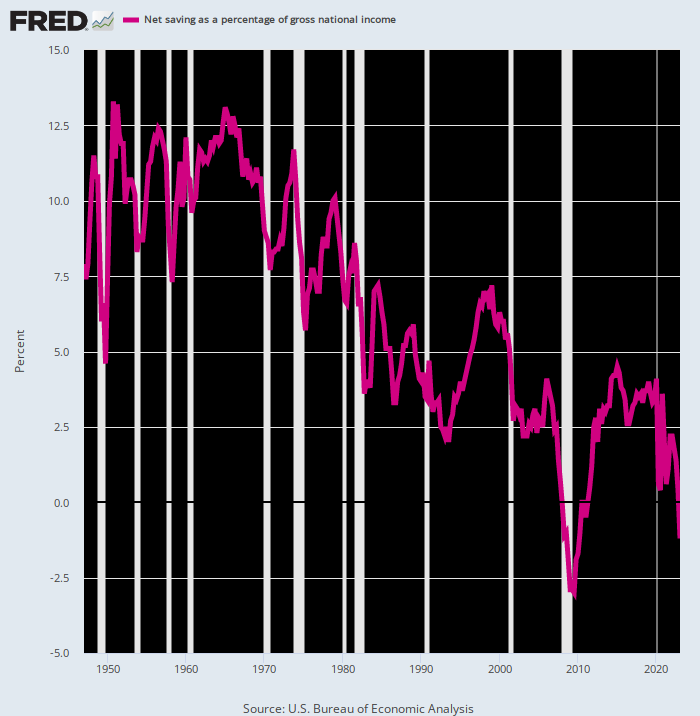

Inoltre, se i 25 miliardi di dollari di nuovi disavanzi pubblici stimati nel prossimo decennio non saranno finanziati dalla tipografia della banca centrale, dovranno essere assorbiti dal fondo di risparmio privato.

Diremmo buona fortuna con quello. I risparmi delle famiglie e delle imprese sono appassiti e gli enti governativi hanno già assorbito ciò che resta. L'unico modo per liberare i mercati, quindi, è attraverso l'aumento dei rendimenti e lo spiazzamento degli investimenti privati, e con una vendetta per questo.

Risparmio nazionale netto come percentuale del reddito nazionale, dal 1948 al 2023

Ripubblicato dall'autore servizio privato

Pubblicato sotto a Licenza internazionale Creative Commons Attribution 4.0

Per le ristampe, reimpostare il collegamento canonico all'originale Istituto di arenaria Articolo e Autore.