Apparentemente siamo tornati nella modalità spendi la tua strada verso la prosperità. La scorsa settimana Wall Street ha salutato il "forte" numero PCE di aprile con una baldoria di acquisti ribassati, ma devi chiederti per quanto tempo le famiglie possono continuare a raggiungere i loro barattoli di biscotti per spendere ciò che non stanno guadagnando.

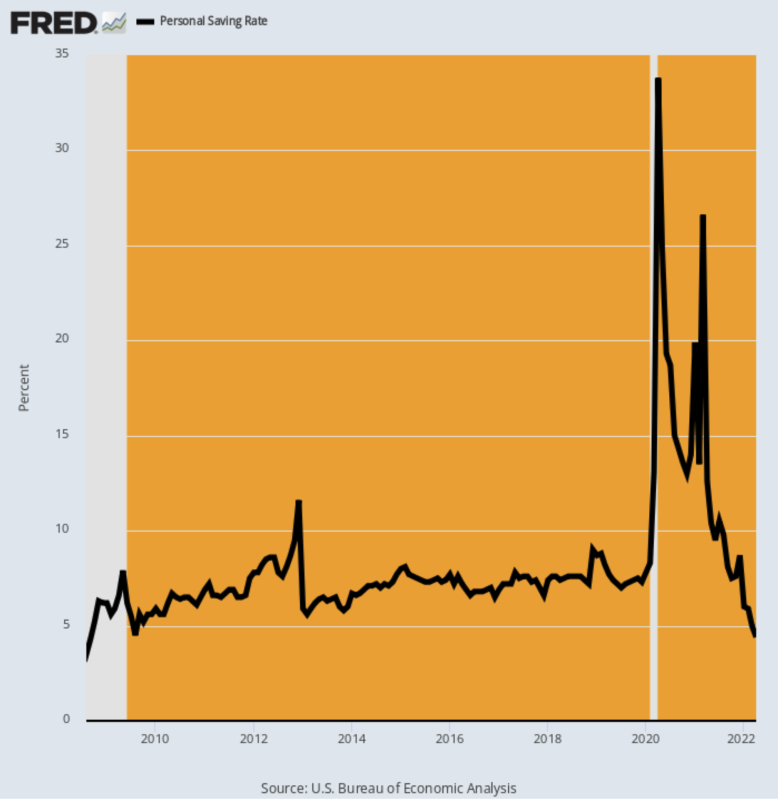

Secondo il Dipartimento del Commercio, l'abisso 4.4% il tasso di risparmio personale registrato per aprile è stato il livello più basso da agosto 2008 e sappiamo cosa è successo dopo!

È anche dannatamente ovvio dal grafico che il triplo smacco del Covid-Lockdown, i baccanali timorosi e l'accelerazione rovente dell'inflazione globale e dei guasti della catena di approvvigionamento hanno mandato in tilt i numeri economici standard. Dopotutto, quando il tasso di risparmio passa da un incredibile 34% a un minimo 4% in soli 24 mesi, non hai a che fare con un ciclo economico standard.

Invece, quello che hai sono acque inesplorate in ogni senso del termine. Quindi, più che mai, è essenziale analizzare il rumore statistico per identificare i veri fondamenti al lavoro.

Risparmio personale come percentuale del reddito personale disponibile, agosto 2008-aprile 2022

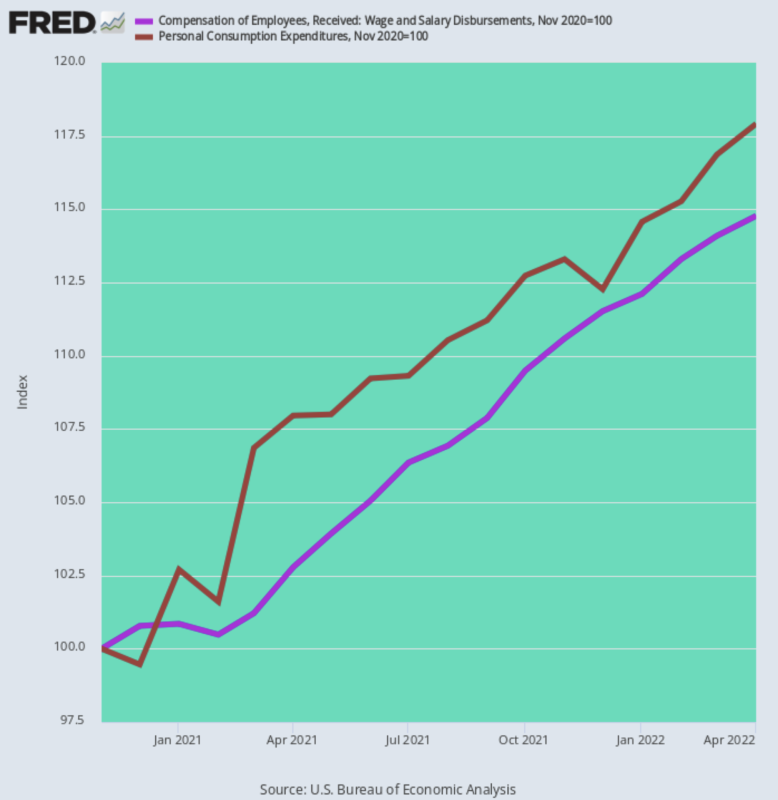

Per i nostri soldi, quell'indagine inizia con l'ovvia verità che quando stai abbassando il tuo tasso di risparmio stai spendendo più di quanto guadagni. E da novembre 2020, è esattamente quello che sta succedendo.

I salari delle famiglie e la compensazione salariale (linea viola) sono aumentati di 14.8% in termini nominali, ma le spese per consumi personali sono aumentate del 21%. Cioè, aprile PCE (linea marrone) era 17.9% al di sopra di quello che era già un livello gonfio di Trump "stimmy" nel novembre 2020.

Erogazioni salariali e salariali rispetto alle spese per consumi personali, da novembre 2020 ad aprile 2022

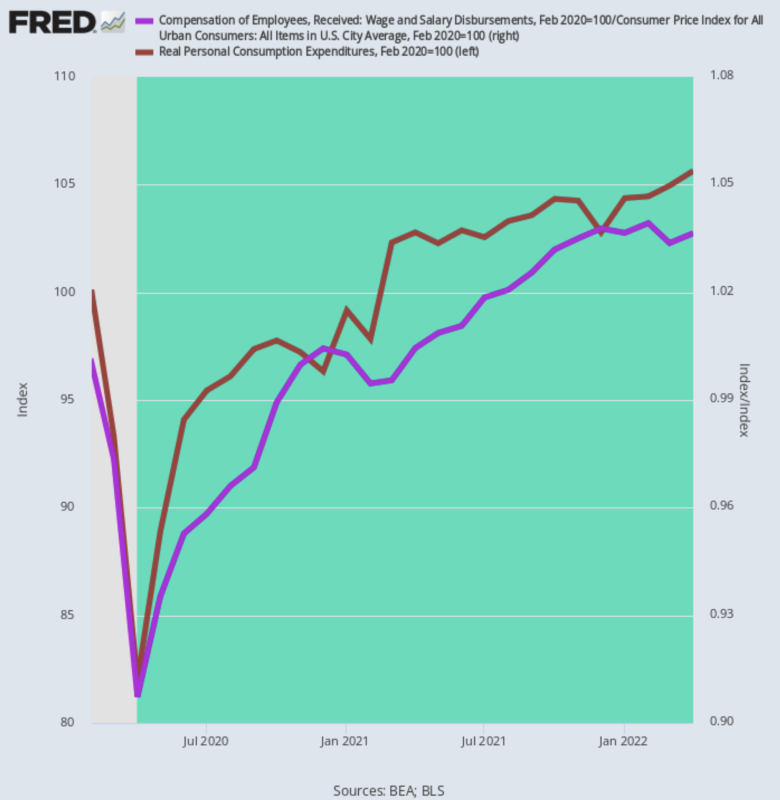

Inoltre, questi numeri nominali non raccontano nemmeno metà della storia. Quando strizzi l'inflazione, quello che ottieni sono dei numeri piuttosto nani. Cioè, il PCE reale è cresciuto solo a 2.56%tasso annuo dal picco pre-Covid di febbraio 2020: 6 trilioni di dollari di stimmies nonostante.

Il motivo non è un mistero: i salari e gli stipendi adeguati all'inflazione sono aumentati solo di due terzi rispetto a un 1.66% tasso annuo. Quindi, per continuare il gioco della spesa, le famiglie stanno irrompendo nei loro salvadanai.

Variazione del PCE rettificato per l'inflazione rispetto a salario e reddito salariale, febbraio 2020-aprile 2022

Quindi, no, non pensiamo che ci sia qualcosa di “forte” nella spesa delle famiglie.

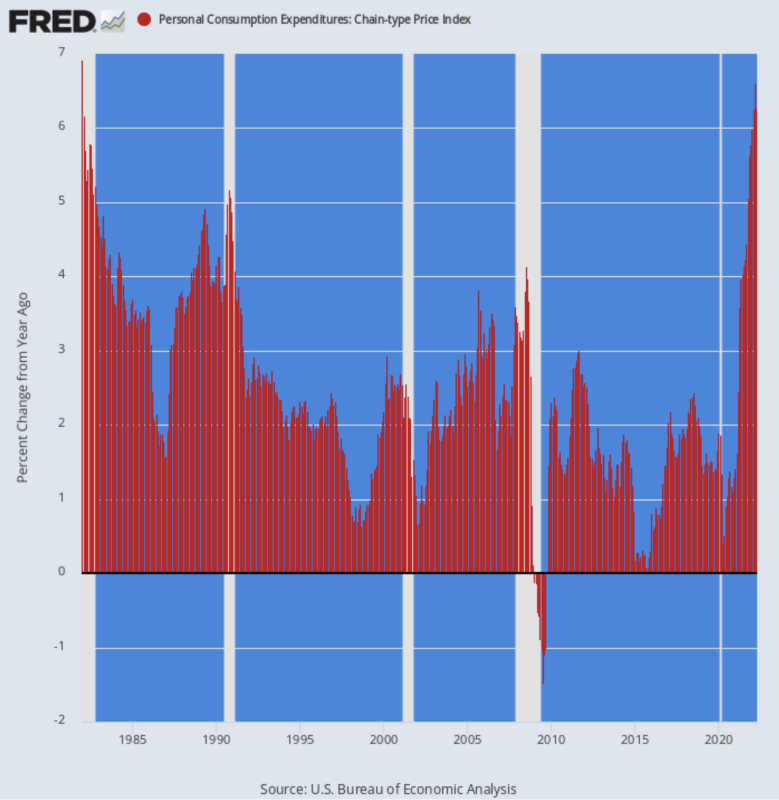

Ciò che è effettivamente forte è il tasso al quale l'inflazione ha assorbito il potere d'acquisto reale. Pertanto, ciò che ha mostrato anche il rapporto sulla spesa e sul reddito della scorsa settimana è che il deflatore principale del PCE continua a salire, registrando a 6.27% su base annua, il guadagno più alto dal gennaio 1982.

Quel guadagno Y/Y si confronta con il 4.44% tasso pubblicato lo scorso ottobre e il 3.58% Tasso a/a registrato lo scorso aprile. Quindi questa è l'accelerazione con una vendetta.

In effetti, il deflatore PCE ha superato per la prima volta il sacro obiettivo di inflazione del 2.00% della Fed nel marzo 2021 e da allora è sostanzialmente triplicato.

Cambio anno/a nel deflatore PCE, 1982-2022

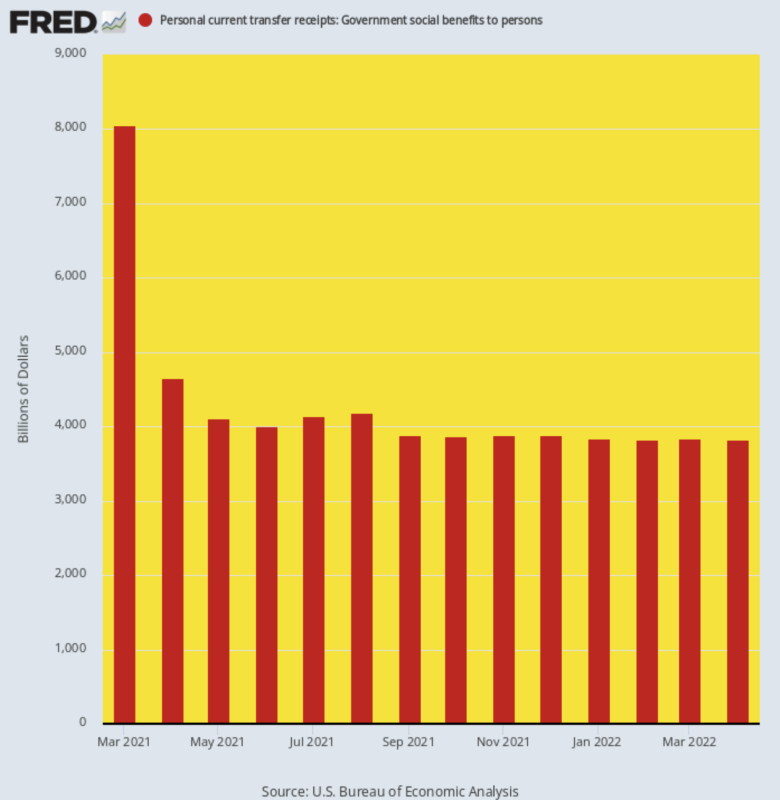

Tuttavia, la tendenza più significativa nel rapporto sulla spesa e sul reddito di aprile è stata il continuo calo del tasso di trasferimento dei pagamenti del governo. Dopo aver raggiunto il picco in un ultraterreno $ 8.05 trilioni tasso annualizzato a causa del Biden Stimmy nel marzo 2021, i pagamenti di trasferimento sono tornati sulla terra, registrando a ben meno della metà di quel livello, $3.83 trilioni, in Aprile.

Di conseguenza, l'ulteriore crescita del PCE dipenderà dai guadagni salariali e salariali, i cui guadagni sono attualmente superati dall'inflazione.

Inoltre, l'apparente "normalizzazione" dei pagamenti di trasferimento mostrata nel grafico seguente non è esattamente quella che sembra essere. Nel dicembre 2019, prima che le perturbazioni di Covid e Stimmy mettessero a tacere i numeri, i pagamenti annualizzati dei trasferimenti governativi erano pari a $3.11 trilioni di.

Il guadagno durante i 29 mesi trascorsi da allora, quindi, è sfrigolante 9.31% tasso di crescita annualizzato. Eppure eccoci qui con il consumatore che scava a fondo nel risparmio perché anche 3.83 trilioni di dollari di cose gratuite si stanno rivelando insufficienti per finanziare la macchina della spesa domestica.

Tasso annualizzato del pagamento del bonifico governativo, da marzo 2021 ad aprile 2022

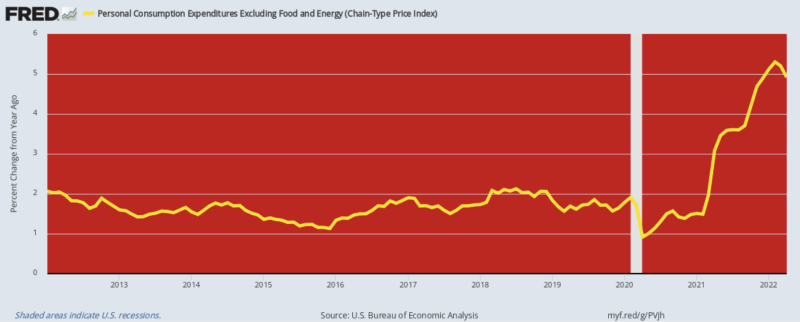

Naturalmente, i venditori ambulanti di azioni di Wall Street hanno visto buone notizie sul fronte dell'inflazione, sostenendo che il minuscolo gancio sul margine destro del grafico sottostante significa che la Fed ha già vinto la battaglia contro l'inflazione e che dopo i prossimi due previsti 50 al rialzo dei tassi base sarà in grado di “mettere in pausa” la sua campagna antinflazionistica a settembre.

Parla di razionalizzazione zoppa. Accade così che il 4.91% L'aumento a/a registrato ad aprile per il deflatore PCE al netto di cibo ed energia è un banale 39 punti base al di sotto della cifra di febbraio, ma non è nemmeno il punto reale.

Il fatto è che c'è un'inflazione virulenta di cibo, energia e materie prime in tutto il mondo e non c'è fine in vista. Quindi ciò che conta è l'indice del costo totale della vita, non uno che escluda ciò che ora si avvicina a $ 5 per gallone di benzina e l'inflazione alimentare più alta in una generazione.

Anche allora, le registrazioni da febbraio ad aprile per il deflatore PCE al netto di alimenti ed energia sono state l'aumento più alto dal settembre 1983, il che non equivale a una vittoria sull'inflazione.

Variazione a/a del deflatore PCE esclusi cibo ed energia, 2012-2022

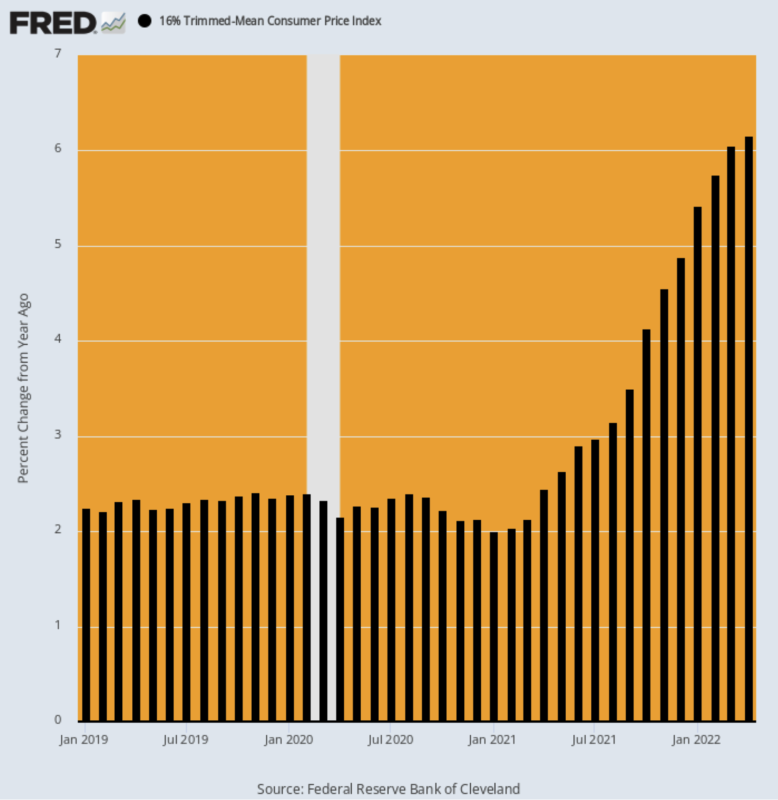

Per ragioni di dubbio, considera i post recenti per l'IPC medio ridotto del 16%. Come abbiamo spesso spiegato, se vuoi rimuovere la volatilità a breve termine dall'indice mensile, non fingere che cibo ed energia non contino, ma elimina l'8% più alto e l'8% più basso degli elementi del paniere di inflazione ciascuno mese.

Ciò si traduce in diverse esclusioni ogni mese sia sull'estremo alto che su quello basso, levigando così l'indice senza abbassare falsamente la lettura dell'indice quando cibo ed energia stanno raggiungendo livelli elevati.

Come mostrato di seguito, la lettura Y/Y del CPI medio ridotto del 16% continua ad accelerare.

Variazione % a/a:

- Aprile 2020: 2.16%;

- Aprile 2021: 2.45%;

- ottobre 2021: 4.12%;

- gennaio 2022: 5.42%;

- Aprile 2022: 6.16%;

Y/Y CPI medio tagliato, gennaio 2019-aprile 2022

In effetti, la stampa di aprile è stata la lettura più alta mai registrato poiché questa versione del CPI è stata avviata nel dicembre 1983!

In effetti, non è nemmeno una chiamata ravvicinata. Il tasso a/a più alto durante il crollo del prezzo del petrolio a metà del 2008 è stato solo del 3.63% e durante la prima crisi della Guerra del Golfo ha raggiunto il 5.09%.

Quindi, quando si tratta della "pausa" della Fed a settembre, fuggedaboutit!

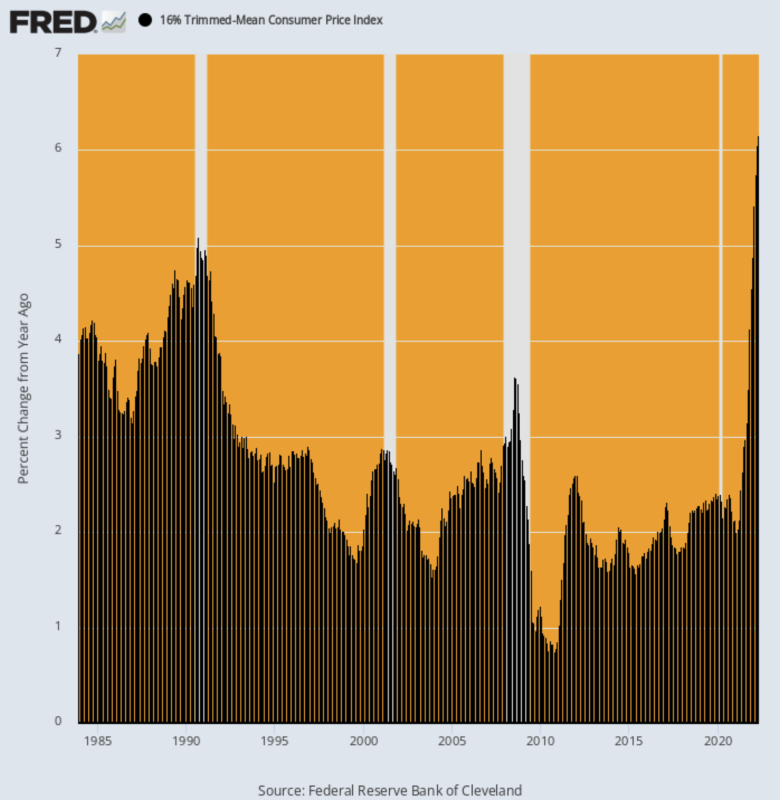

Lo slancio inflazionistico sottostante, come mostrato dall'IPC medio ridotto del 16%, è più alto di quanto non sia mai stato, anche durante l'inflazione incontrollata degli anni '1970.

Variazione a/a dell'IPC medio ridotto del 16%, 1983-2022

Ci sono numerose ragioni per non aspettarsi un rallentamento del trend dell'inflazione core in tempi brevi, ma sicuramente la natura in ritardo dei componenti locativi di BLS è una luce rossa lampeggiante.

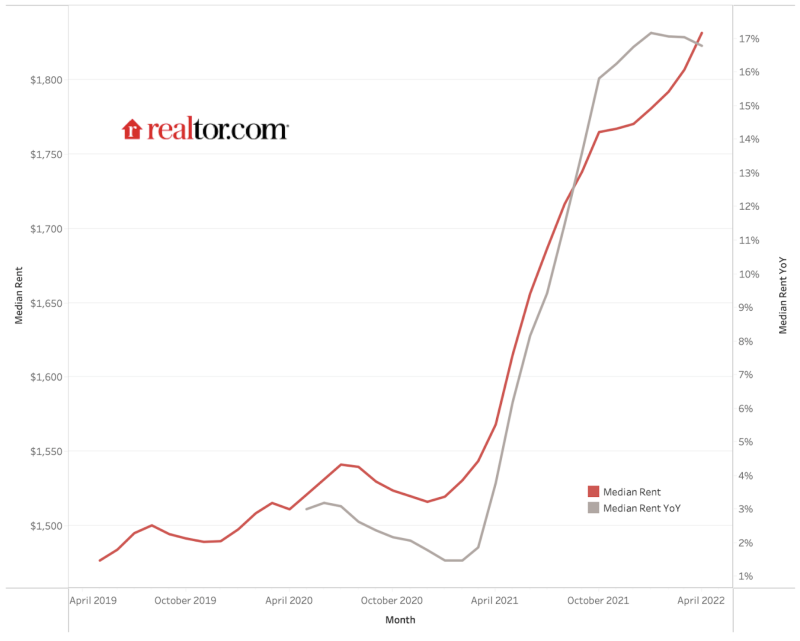

Come mostrato di seguito, gli affitti mediani a livello nazionale nei 50 mercati più grandi sono aumentati da $ 1,475 al mese ad aprile 2019 a $ 1,827 al mese ad aprile 2022. Questo è un 24% guadagno, ma finora l'indice di affitto CPI è aumentato solo di 10% nello stesso periodo, a causa degli ampi ritardi insiti nella sua metodologia.

L'indice più autorevole degli affitti del mercato privato è aumentato di quasi due volte e mezzo in più rispetto alla componente locativa CPI negli ultimi tre anni.

Ma alla fine l'IPC raggiungerà le realtà del mercato, e soprattutto il fatto che il guadagno anno/a di aprile 2022 nel agente immobiliare.com indice era 16.7% rispetto al 4.8% Lettura Y/Y riportata dal CPI.

Il fatto è che il 32% del peso nel CPI è costituito dai costi di noleggio diretti e dal sottoindice OER (affitto equivalente al proprietario), che traccia le tendenze del mercato degli affitti. Quindi abbiamo un terzo dell'IPC molto più alto, indipendentemente da ciò che accade al cibo e all'energia.

E se si considera solo la cosiddetta inflazione "core", il peso delle componenti del noleggio è superiore al 40% del CPI e al 25% del deflatore PCE, esclusi cibo ed energia.

In una parola, la Fed non avrà scuse per “mettere in pausa” la sua campagna anti-inflazione a causa di cali temporanei dell'indice core. Anche quest'ultimo è del tutto improbabile che avvenga in modo materiale e duraturo.

Affitti mediani, realtor.com, aprile 2019-aprile 2022

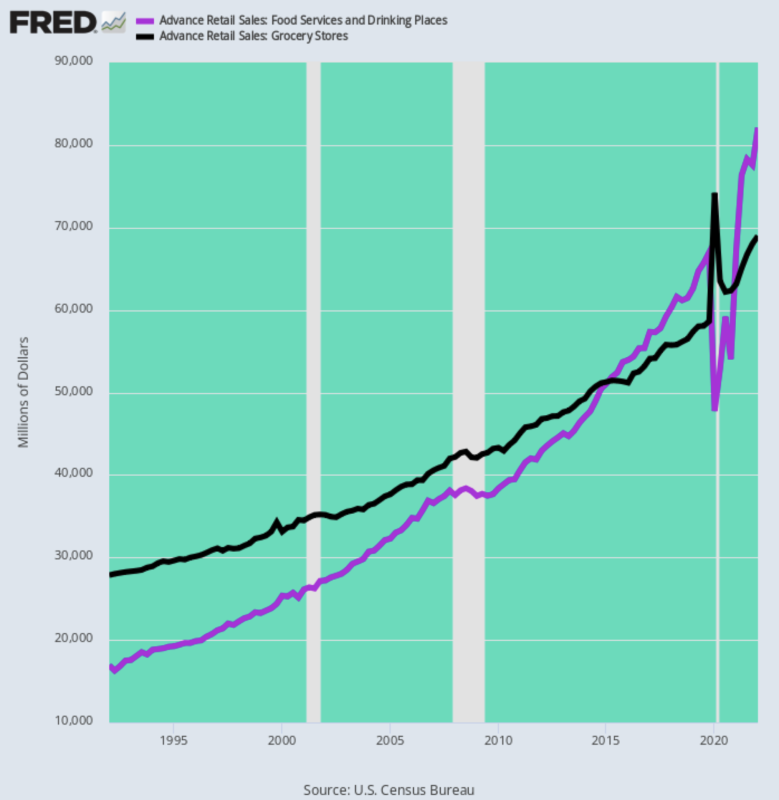

Un altro fattore da considerare è che l'inflazione alimentare è più inflazionistica di prima. Quello che intendiamo è che il sottoindice del cibo lontano da casa ha molto più peso nell'IPC rispetto a 30-40 anni fa. Questo perché la quota di cibo acquistato nei ristoranti e in altri esercizi di ristorazione è salita alle stelle.

Come mostrato nel grafico sottostante, durante il primo trimestre del 1, le spese alimentari mensili nei ristoranti ammontavano a soli 1992 miliardi di dollari o il 17% della spesa mensile di 61 miliardi di dollari nei negozi di alimentari. Al contrario, durante il primo trimestre del 28 la spesa mensile nei ristoranti è stata di 1 miliardi di dollari o il 2022% dei 82 miliardi di dollari spesi nei negozi di alimentari.

Detto in modo diverso, negli ultimi 30 anni la spesa per ristoranti è aumentata a un tasso del 5.4% annuo, molto al di sopra del guadagno annualizzato del 3.1% per i negozi di alimentari.

Questa enorme inversione di tendenza in cui vengono spesi i dollari per il cibo è importante. Questo perché nelle circostanze attuali i prezzi dei prodotti alimentari nei ristoranti sono al centro della carenza di manodopera di fascia bassa, dove i salari orari stanno aumentando vertiginosamente, aumentando così ulteriormente l'impennata dei costi alimentari la scheda ristorante.

Spesa alimentare mensile negli Stati Uniti: ristoranti e negozi di alimentari, 1992-2022

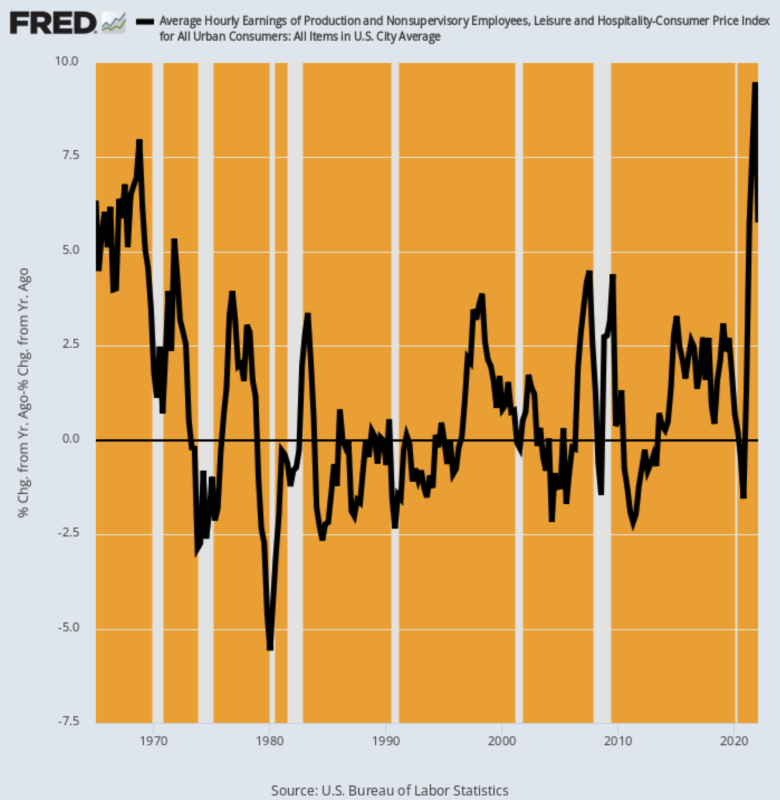

Per quanto riguarda l'elemento del costo del lavoro dei prezzi dei ristoranti, il grafico seguente lascia poco all'immaginazione. Da febbraio 2020, i salari orari nominali nel settore del tempo libero e dell'ospitalità sono aumentati 24%.Se adeguato all'inflazione, questo aumento salariale è il più alto della storia a partire dagli anni '1960.

Variazione anno/anno aggiustata per l'inflazione delle tariffe salariali orarie per il tempo libero e l'ospitalità, 1965-2022

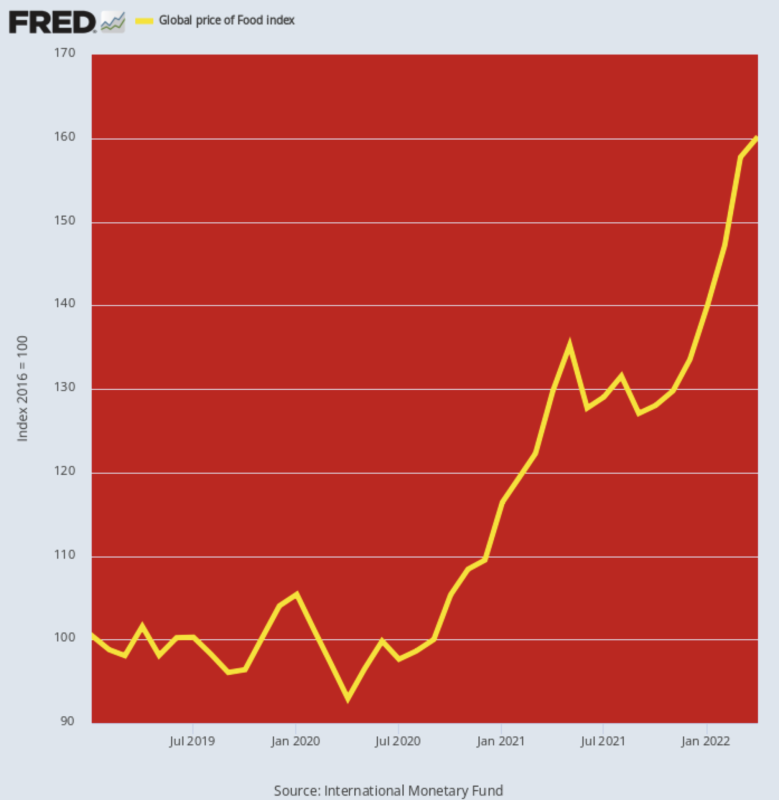

Per quanto riguarda l'altro ingrediente principale dei costi del ristorante, anche l'indice globale dei prezzi alimentari ti dice tutto ciò che devi sapere. Al livello di 160.2 pubblicato per aprile, ora si trova 58% al di sopra del livello di febbraio 2020. Non esiste un periodo di due anni precedente che si avvicini a quel tasso di aumento, anche durante lo scoppio dei prezzi delle materie prime di metà 2008, il guadagno di due anni è stato solo del 45%.

Ciò significa, ovviamente, che l'inflazione alimentare che scende lungo la conduttura dei prezzi alla produzione e al consumo ha ancora un enorme vantaggio. Quindi, poiché la questione dell'"inflazione sfrenata" prenderà il sopravvento nelle campagne autunnali del Congresso, la Fed non avrà nemmeno alcun margine politico per fermarsi.

Indice globale dei prezzi alimentari, 2019-2022

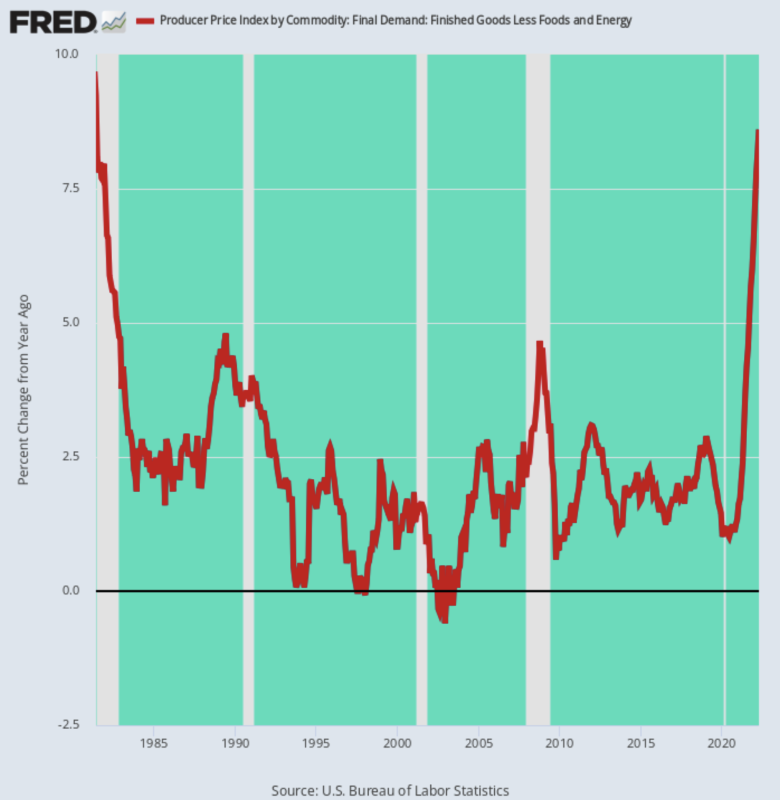

Infine, le tempeste inflazionistiche provenienti dai mercati globali delle materie prime e dalle catene di approvvigionamento dei manufatti non mostrano segni di attenuazione. Anche quando si mettono da parte cibo ed energia, l'indice dei prezzi alla produzione per i prodotti finiti escludendo questi due articoli è aumentato di 8.6%in aprile, il che significa che tra diversi mesi quelle pressioni sui prodotti finiti di provenienza globale si manifesteranno nel CPI oltre all'aumento dei costi di cibo, energia e alloggio.

Inutile dire che il guadagno di aprile per questo sottoindice PPI è stato il più alto dal giugno 1981, il che significa che la Fed è ostaggio della lotta all'inflazione, che lo voglia o meno.

Sì, oggi non c'è niente come un Paul Volcker entro un miglio di campagna dall'Eccles Building, ma non importa. L'ultima cosa che vogliono questi signori finanziari è che la loro decantata "indipendenza" venga sfidata da politici saltellanti con un nuovo mandato elettorale.

Variazione anno su anno dell'indice dei prezzi alla produzione per i prodotti finiti esclusi cibo ed energia, 1981-2022

Naturalmente, la politica anti-inflazione involontaria della Fed porterà presto a una recessione, ma ora è inevitabile. Il dado è già stato tratto.

Di tutte le persone, anche il più grande pilota di bolle dei nostri tempi, Elon Musk, può vederlo arrivare. Ciò lascia solo i 12 stupidi sul FOMC a mettersi al passo con la realtà insieme ai loro scellini e megafoni su Bubblevision:

(Musk) è stato interrogato sul fatto che pensasse o meno che una recessione fosse in arrivo e ha detto a un utente di Twitter: “Sì, ma in realtà è una buona cosa. È da troppo tempo che piovono soldi sugli sciocchi".

“Devono verificarsi dei fallimenti. Inoltre, tutte le cose da casa del Covid hanno indotto le persone a pensare che in realtà non è necessario lavorare sodo”, ha continuato.

Ha detto che pensava che una recessione sarebbe durata da 12 a 18 mesi e, incanalando il suo Milton Friedman interiore, ha detto: "Le aziende che sono intrinsecamente flussi di cassa negativi (cioè distruttori di valore) devono morire, in modo da smettere di consumare risorse".

Puoi definirlo ironico che l'azienda di Musk sarebbe stata probabilmente spazzata via da una recessione un paio di anni fa, ma per ora il fondatore di Tesla sembra avere molte più idee sull'economia rispetto a quelle al governo e alla Fed.

Confronta quella chiarezza con questa stupidaggine dei verbali dell'ultima riunione della Fed. Sicuramente vince l'Oscar nella categoria “non dici”.

(alcuni partecipanti)…….hanno notato che una posizione politica restrittiva potrebbe diventare appropriata”, si legge nel verbale.

Mr. Powell ha ulteriormente segnalato la determinazione a rallentare gli aumenti dei prezzi suggerendo che il tasso di disoccupazione, al 3.6% ad aprile, potrebbe dover aumentare poiché la Fed rallenta la domanda. "Potrebbe esserci del dolore coinvolto", ha detto la scorsa settimana.

Beh, almeno ha capito bene.

Anche Pusillanimous Powell ora sa che la "pausa" sfacciata della scorsa settimana non ha davvero alcuna possibilità.

Ripubblicato dall'autore pagina.

Pubblicato sotto a Licenza internazionale Creative Commons Attribution 4.0

Per le ristampe, reimpostare il collegamento canonico all'originale Istituto di arenaria Articolo e Autore.