Sì, l'inflazione sta mettendo a dura prova il consumatore sbandierato. Le cifre relative alle vendite al dettaglio e ai servizi di ristorazione pubblicate questa mattina per aprile non hanno lasciato nulla all'immaginazione, con un calo di quasi il 3% in termini corretti per l'inflazione rispetto al livello di aprile 2021. Due anni di contrazione della spesa difficilmente costituiscono una prova di una "forte" consumatore.

Naturalmente, nemmeno quest'ultima cifra è un punto di riferimento, poiché rifletteva la fine di 12 mesi continui di folli stimoli Covid. Quest'ultimo ha pompato verso l'alto di $ 4 trilioni nei conti bancari delle famiglie tramite...

- i 930 miliardi di dollari di assegni fittizi di Washington per il 90% del pubblico;

- 900 miliardi di dollari di generose prestazioni superiori di 600 dollari a settimana e altre coperture dell'interfaccia utente;

- $ 800 miliardi di cosiddetti assegni PPP a piccole imprese e imprenditori a corto di stivali;

- centinaia di miliardi di risparmi forzati a causa della chiusura governativa di bar, ristoranti, palestre, cinema, palazzetti dello sport, centri commerciali ecc.

- ulteriori centinaia di miliardi di sgravi dal prestito contrattuale e dai pagamenti degli affitti consentiti dalle moratorie ordinate dal governo.

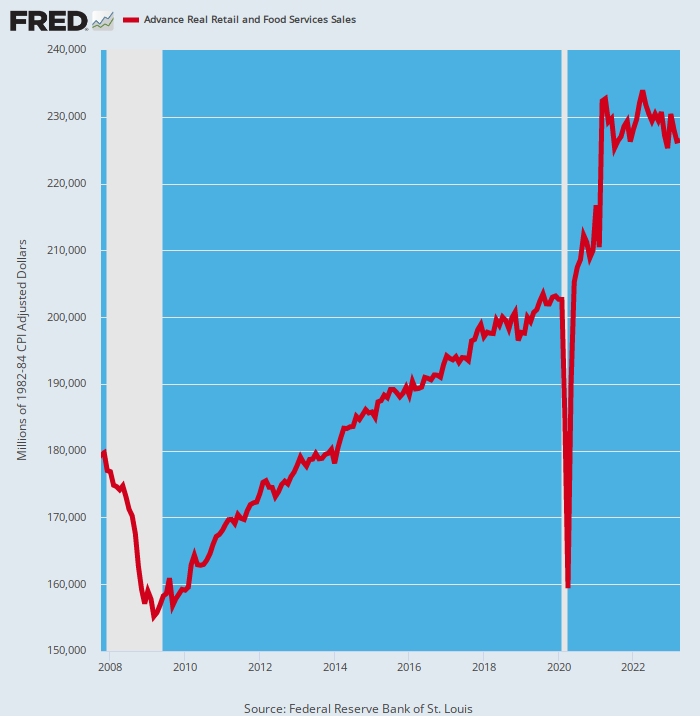

A causa di questo tsunami di liquidità, ovviamente, il livello di spesa al dettaglio dell'aprile 2021 era qualcosa da vedere, anche quando si toglie l'inflazione. Quel mese le vendite reali al dettaglio e nei servizi di ristorazione sono aumentate in modo sbalorditivo 46 per cento dall'aprile precedente! Non c'è niente di lontanamente simile fin da quando sono state raccolte le vendite al dettaglio.

Allo stesso tempo, anche il fondo del Lockdown di aprile 2020 è stato unico nel suo genere, riflettendo a 21 per cento calo rispetto al livello pre-Covid registrato solo due mesi prima nel febbraio 2020. A titolo di confronto, il vero calo delle vendite al dettaglio durante la Grande Recessione è stato solo del 13.5%.

Il settore della vendita al dettaglio è stato stravolto in un modo che è letteralmente fuori dai grafici della storia, il che significa che tutte le solite linee di tendenza incorporate nei dati storici sono state gettate in un cappello a tre punte. Quindi è più che ragionevole scommettere che è altamente improbabile che si verifichino normali guadagni incrementali mensili dopo tre anni di violente turbolenze nella base.

Vendite al dettaglio corrette per l'inflazione, dal 2007 al 2023

È utile esaminare il periodo compreso tra il picco pre-crisi di novembre 2007 e il massimo pre-Covid di febbraio 2020. La linea di tendenza tra questi due punti, come illustrato sopra, è piuttosto continua e uniforme e calcola un guadagno annuo dell'1.0% nel periodo di 12 anni.

Se ciò fosse continuato fino ad aprile 2023, le vendite al dettaglio mensili reali sarebbero arrivate ieri a $ 209.2 miliardi. Le vendite per il mese sono state in realtà superiori dell'8.3% a $ 226.4 miliardi, il che significa che il modello di pancaking dall'aprile 2021 è probabilmente appena iniziato.

In una parola, i cassetti dei consumatori, le dispense, i garage, le cantine e le strutture di stoccaggio in affitto sono stati eccessivamente riempiti di scorte durante le folle acquisti di beni del periodo di Lockdown e stimmy, ma ora vengono lentamente ridotti e normalizzati.

Si dà il caso, tuttavia, che le cifre relative alle vendite al dettaglio e al PIL non incorporino guadagni e riduzioni di scorte a livello di utente finale/consumatore. Queste fluttuazioni di solito non sono così importanti e si manifestano come piccole oscillazioni nel flusso e riflusso del tasso di vendita mensile.

Non questa volta, però. La brava gente di Washington ei loro scagnozzi alla Fed hanno scatenato quello che equivale a piccoli terremoti economici sotto le fondamenta della spesa dei consumatori. Ecco perché i sostenitori dei consumatori come Home Depot sono ora sorprendenti al ribasso dopo diversi anni di sovraperformance.

Così, ieri Home Depot ha riportato la sua più grande perdita di entrate in oltre 20 anni e ha ridotto drasticamente le sue prospettive per l'anno, riflettendo il fatto che le famiglie stanno ritardando grandi progetti e acquistando meno articoli di grandi dimensioni come set da giardino e griglie. Questo è solo l'ultimo segno che i consumatori hanno esaurito le loro carte di credito dopo aver fatto una pazzia su griglie, vasche idromassaggio e set da giardino Weber durante gli anni della pandemia.

In effetti, lo yo-yo mostrato sopra per le vendite al dettaglio complessive era evidente anche nel modello trimestrale per il colosso di Home Depot che ha un fatturato annuo di $ 158 miliardi all'anno. Di conseguenza, il modello di crescita delle vendite dell'azienda è stato il seguente a tassi annualizzati:

Variazione delle vendite nominali annualizzate:

- Da gennaio 2016 a gennaio 2020: +5.3%;

- Da gennaio 2020 ad aprile 2021: +35.0%;

- Da aprile 2021 ad aprile 2023: -0.33%.

In realtà, durante i trimestri di aprile le vendite dei negozi comp sono diminuite del -4.5%, annullando tutti i guadagni da quando gli stimoli si sono conclusi nell'aprile 2021. E quando quei dati sulle vendite nominali vengono adeguati all'inflazione, le vendite reali di Home Depot si sono effettivamente ridotte 12 per cento dal picco stimmy due anni fa.

Né è probabile che questa tendenza si inverta. In effetti, il management prevede che la contrazione continui, con vendite comparabili che dovrebbero diminuire tra il 2 e il 5% quest'anno fiscale rispetto allo scorso anno. Si tratta di una contrazione quasi a due cifre in termini reali al tasso di inflazione del 6%.

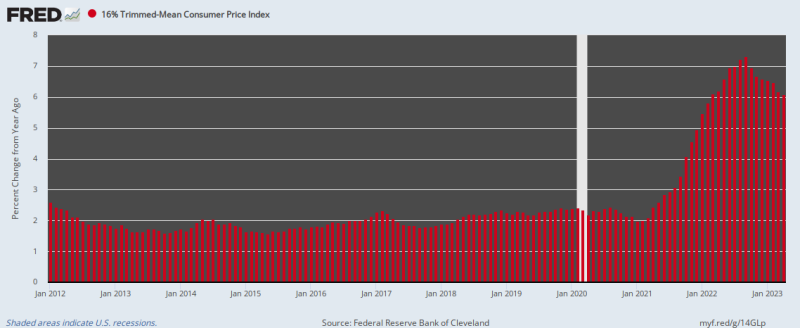

Quindi, come abbiamo detto, l'inflazione sta prendendo il sopravvento. Allo stesso tempo, la tardiva campagna della Fed per metterla in ginocchio ha mostrato finora solo un modesto successo. Ad aprile, l'aumento anno su anno del nostro fidato CPI medio ridotto del 16% era ancora 6.1 per cento, in calo solo di poco rispetto al picco del 7.3% dello scorso settembre.

Variazione anno su anno dell'IPC medio ridotto del 16 percento, dal 2012 al 2023

E ricordate, il tasso di cambio di aprile significa che il potere d'acquisto del dollaro verrebbe dimezzato ogni 11 anni. Quindi la Fed ha un'enorme quantità di legna da tagliare, nonostante l'inesorabile pio desiderio dei perma-tori di Wall Street, che ora stanno battendo i tam-tam della "pausa" sempre più forte.

Così, ha affermato un certo Joachim Klement, responsabile della strategia, della contabilità e della sostenibilità di Liberum Capital.

"Ora che abbiamo sufficiente chiarezza sulla politica della banca centrale e siamo vicini al picco del ciclo di aumento dei tassi, gli investitori cercano chiarezza sul fronte politico prima della prossima stagione degli utili".

Diremmo, assolutamente impossibile su entrambi i fronti. La crisi del tetto del debito è ora la condizione permanente della governance fiscale della nazione perché semplicemente non c'è la volontà politica di sostenere la spesa dove conta. Cioè, il budget per la sicurezza nazionale di $ 1.3 trilioni e la macchina del giorno del giudizio incorporata nelle spese automatiche per i diritti e i conti di spesa obbligatori.

Questi ultimi conti, inclusi gli interessi sulla spirale del debito pubblico, raggiungeranno un totale di oltre 60 trilioni di dollari nei prossimi 10 anni o l'88% della spesa statale totale non legata alla sicurezza. Né il GOP e una buona parte dei Dem sono pronti a camminare sull'asse per aumenti delle tasse.

Quindi o nonna Yellen sarà costretta a destinare le entrate disponibili al servizio del debito e ai programmi prioritari, come abbiamo amplificato ieri, o il GOP capitolerà ancora e si accontenterà di falsi tagli alla spesa annuale che non vedranno mai veramente la luce del giorno.

Ma indipendentemente dal percorso che alla fine prenderà l'attuale situazione di stallo, una cosa è certa: ci sarà un'altra crisi del tetto del debito l'anno prossimo, l'anno successivo e ogni anno successivo a perdita d'occhio.

In una parola, la governance fiscale americana è fallita e fallita gravemente. A causa della massiccia monetizzazione del debito pubblico da parte della Fed negli ultimi anni, Washington ha perso completamente il senso dei costi economici e delle conseguenze dei massicci prestiti. E questo perché non c'è stato alcun "spiazzamento" e nessun segnale di tassi d'interesse a spirale dai pozzi obbligazionari del tipo che storicamente ha tenuto i politici di Washington vicini alla retta fiscale.

Ma come abbiamo detto anche ieri, la via della monetizzazione è ormai esaurita perché le bolle finanziarie che ne derivano a Wall Street e l'inflazione a Main Street hanno finalmente costretto la Fed a fermare la sua macchina da stampa e a iniziare a ridurre il suo bilancio pazzesco a 1.1 trilioni di dollari. tasso annualizzato (QT).

E questo significa, a sua volta, che non ci sarà alcun taglio dei tassi nei mercati monetari e nessun crollo dei rendimenti nelle fosse obbligazionarie a breve. Una potenziale richiesta di fondi disponibili a un tasso annuo di $ 3 trilioni (nuovo debito del Tesoro più QT) assicurerà che i tassi aumentino costantemente.

Infine, come abbiamo indicato anche ieri, il motivo per cui questo ciclo di inasprimento non è quasi terminato è perché il sistema finanziario è saturo di liquidità eccessiva. Fino a quando quel vasto mare di credito a buon mercato non sarà liquidato, la Fed combatterà una battaglia di retroguardia contro l'inflazione.

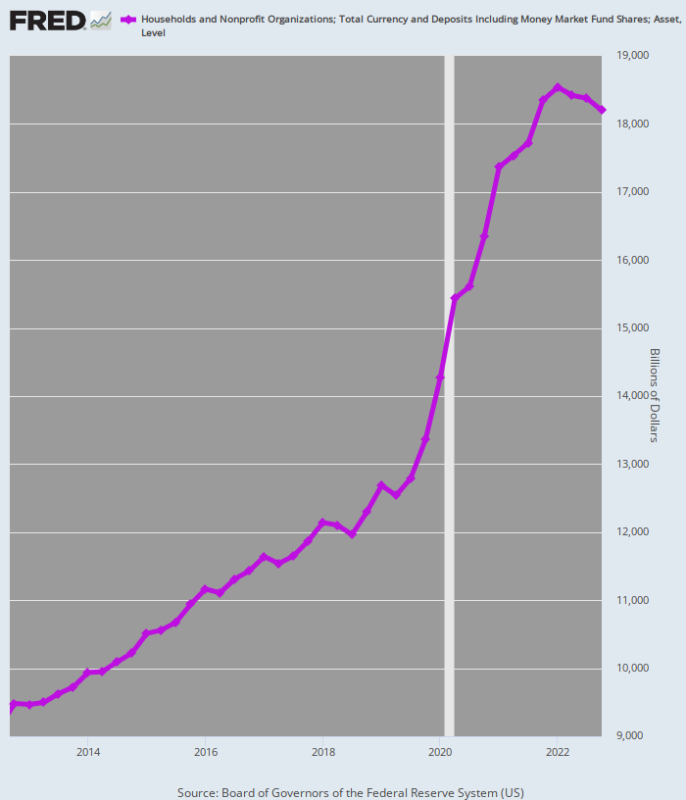

Il grafico sottostante fornisce alcune indicazioni sull'entità dell'ondata di liquidità che ora deve essere liquidata attraverso condizioni monetarie più restrittive per un periodo di tempo prolungato. Vale a dire, tra il quarto trimestre del 4 e il quarto trimestre del 2012, i saldi di cassa totali delle famiglie sono aumentati a un ritmo costante 5.0 per cento tasso annuo, appena un pelo sopra il tasso di crescita del PIL nominale.

Tuttavia, a causa del baccanale debole a partire da marzo 2020, il tasso di accumulo di liquidità nei conti delle famiglie è quadruplicato fino a 20.0 per cento all'anno tra il quarto trimestre del 4 e il picco stimmy nel secondo trimestre del 2019.

Quel guadagno ammontava a $ 4 trilioni in un battito cardiaco relativo ed è ciò che ha acceso i fuochi inflazionistici.

Dal picco del secondo trimestre del 2, il tasso di crescita dei saldi di cassa delle famiglie è sceso a solo il 2021% annuo. Ma questo è solo l'inizio. Negli ultimi trimestri questo enorme tesoro di denaro contante ha cominciato a ridursi, ma ci vorranno anni per riportarlo alla normalità.

Ad esempio, al tasso pre-pandemia di crescita del 5.0%, i saldi di cassa delle famiglie entro il quarto trimestre del 4 sarebbero stati pari a 2022 trilioni di dollari. In effetti, la cifra effettiva era di $ 15.47 trilioni, il che implica che i saldi di cassa in eccesso alimentati dallo stimmy potrebbero superare i $ 18.20 trilioni.

Inutile dire che tutto quel denaro extra sta drasticamente aggravando la campagna anti-inflazione della Fed perché continuerà a fornire potere di spesa alle famiglie anche se gli aumenti dei tassi della Fed riuscissero a rallentare la crescita del reddito attuale. Vale a dire, le sconsiderate politiche inflazionistiche della Fed degli anni precedenti incombono ancora sull'economia come una coperta bagnata, assicurando che l'eventuale correzione della recessione sarà molto più dura di quanto previsto ora dai tori permanenti.

Se non altro, questo enorme eccesso di liquidità domestica garantisce che le macchine da stampa della Fed rimarranno inattive per gli anni a venire. Quindi la grande festa della stampa di denaro è ormai finita e finita su entrambe le estremità del Corridoio Acela.

E nessuno troppo presto!

Saldi di cassa delle famiglie, 2012-2022

Ristampato dall'autore servizio a pagamento. Ha anche un file substack.

Pubblicato sotto a Licenza internazionale Creative Commons Attribution 4.0

Per le ristampe, reimpostare il collegamento canonico all'originale Istituto di arenaria Articolo e Autore.