Il rapporto sulle vendite al dettaglio di marzo ha fornito ulteriori prove del fatto che il piano di salvataggio americano da 1.9 trilioni di dollari di Biden dello scorso marzo, che si è aggiunto ai 4 trilioni di dollari di stimmies precedentemente distribuiti, è stata una delle peggiori misure di politica fiscale di tutti i tempi.

Anche a febbraio 2021, i conti bancari delle famiglie erano pieni di contanti a causa dello tsunami dei precedenti problemi, nonché del periodo sabbatico forzato dovuto alla normale spesa dei consumatori in ristoranti chiusi, bar, cinema, palestre, resort, hotel e molto altro.

Vale a dire, l'economia statunitense era ben al di sotto del cosiddetto PIL potenziale a causa di una contrazione dal lato dell'offerta ordinata dal governo, non della debole "domanda" effettiva e potenziale. Di conseguenza, la massiccia distribuzione alimentata dal debito di un terzo giro di roba gratis è stata la goccia che ha fatto traboccare il vaso del cammello inflazionistico.

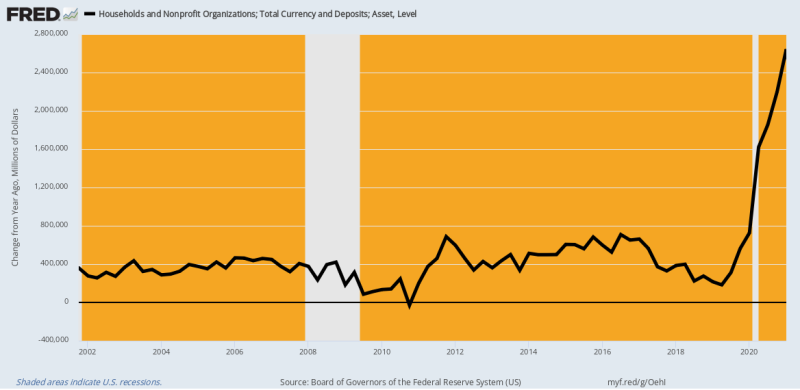

In effetti, il grafico sottostante della valuta familiare e dei depositi bancari (assegni, risparmi e tempo) ti dice tutto ciò che avevano bisogno di sapere nel febbraio 2021. Rispetto alla normale crescita annuale da $ 400 miliardi a $ 600 miliardi, la liquidità e i depositi delle famiglie erano aumentati di $ 2.4 trilioni nel febbraio 2021 rispetto all'anno precedente.

Vale a dire, le famiglie stavano già soffocando per la liquidità in eccesso e le risorse spendibili. Allora perché nel mondo i democratici (e anche molti repubblicani) pensavano che altri $ 1400 pro capite in stimmies e centinaia di miliardi di SBA in giro per soldi fossero in qualche modo giustificati?

La risposta, ovviamente, è che il consenso Washington/Wall Street non sa nulla a parte la “domanda”. I fatti urlavano il contrario, ovviamente, il che significava che la contrazione economica avrebbe potuto essere risolta all'istante eliminando i blocchi, i mandati e gli allarmismi del dottor Fauci e della sua Virus Patrol. Eppure hanno lasciato Fauci per lavorare con i suoi malvagi NPI (interventi non farmaceutici) e hanno invece bloccato l'acceleratore della "domanda".

Variazione a/a della valuta domestica e dei depositi, 2002-2021

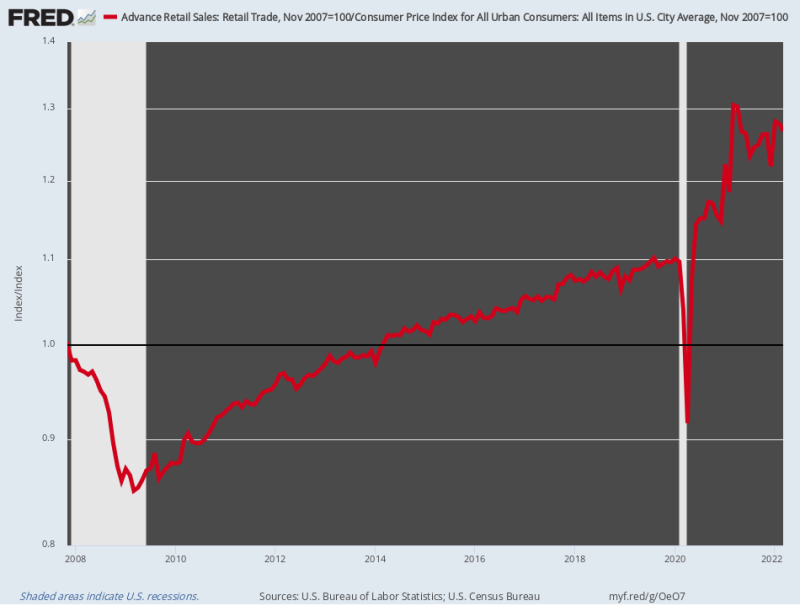

Non sorprende che le vendite al dettaglio siano decollate come un razzo. Mentre le vendite al dettaglio corrette per l'inflazione erano cresciute di poco 0.75% all'anno tra il picco pre-crisi di novembre 2007 e febbraio 2020, hanno poi accelerato a un 17.2% tasso annuo fino a marzo 20021. Quella sbalorditiva eruzione è stata dovuta all'impulso combinato di tre round di stimmie consecutivi del valore di $ 6 trilioni in appena 12 mesi.

Naturalmente, i normali canali di spesa per i servizi sono stati pesantemente bloccati da ordini dello stato, quindi sia il denaro risparmiato dal non andare in ristoranti e bar, sia lo tsunami di cose gratis da Washington sono stati incanalati in acquisti in forte espansione di prodotti consegnati da Amazon. merce merceologica che attraversano il settore della vendita al dettaglio.

Vale a dire, nella sua saggezza, Washington ha aumentato in modo massiccio il debito pubblico per accendere la domanda di merci che non potevano essere soddisfatte da fornitori sul posto fortemente dipendenti dalle catene di approvvigionamento estere, che sono state interrotte dal Covid-Lockdown. E tutto allo scopo di aumentare un po' il PIL riportato, anche se la Virus Patrol ha tenuto bloccato il lato dell'offerta molto più ampio del settore dei servizi.

In una parola, la combinazione di contrazione "dal lato dell'offerta" indotta dal governo e "domanda" di merci ultra-stimolata non ha eguali per follia negli annali della politica economica di Washington. Fu un'eruzione distruttiva in una classe tutta per sé, e la base per l'inflazione incontrollata che ora affligge il pubblico americano.

Ahimè, il jig è ora su. Le vendite al dettaglio corrette per l'inflazione a marzo erano in realtà 2.9% di seguito il loro livello di un anno fa e sembrano dirigersi sempre più verso sud poiché i redditi reali si riducono e i prezzi sullo scaffale continuano a salire.

Indice delle vendite al dettaglio corrette per l'inflazione, 2007-2022

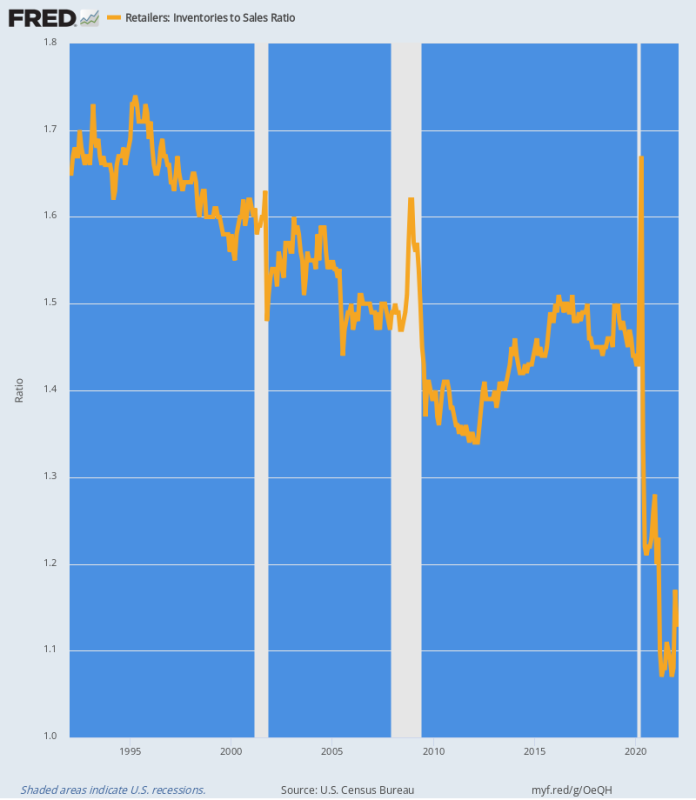

Le dislocazioni nella catena di approvvigionamento derivanti dalla pazzia di Washington sono chiaramente evidenti nel rapporto inventario-vendite del settore al dettaglio. In sostanza, lo tsunami della domanda di merci ha risucchiato le scorte dal sistema come un tornado che attraversa un parcheggio per roulotte.

Come mostrato nel grafico sottostante, il rapporto storico tra inventario e vendite era compreso tra 1.4X e 1.7X. Ma tra marzo 2020 e giugno 2020, quasi $84 miliardi delle scorte al dettaglio sono state risucchiate dal sistema, una riduzione del 13%.

Allo stesso tempo, le vendite al dettaglio stavano salendo verso il cielo, il che significa che il rapporto inventario-vendite è sceso in terra in incognito. Ad aprile 2021 il rapporto ha toccato il fondo a un livello mai visto prima 1.07X e nell'ultimo mese (febbraio) si attestava ancora a un livello ultra-basso 1.13X.

Il grafico sottostante è alla base dell'attuale eruzione inflazionistica. È una legge di mercato che quando non c'è niente sugli scaffali o nei magazzini, i prezzi salgono per sgomberare i ponti e indurre l'approvvigionamento di nuova fornitura. Quindi, fino a quando i rapporti storici non saranno recuperati, è probabile che i prezzi al dettaglio non si stabilizzino.

Rapporto inventario al dettaglio/vendita, 1992-2022

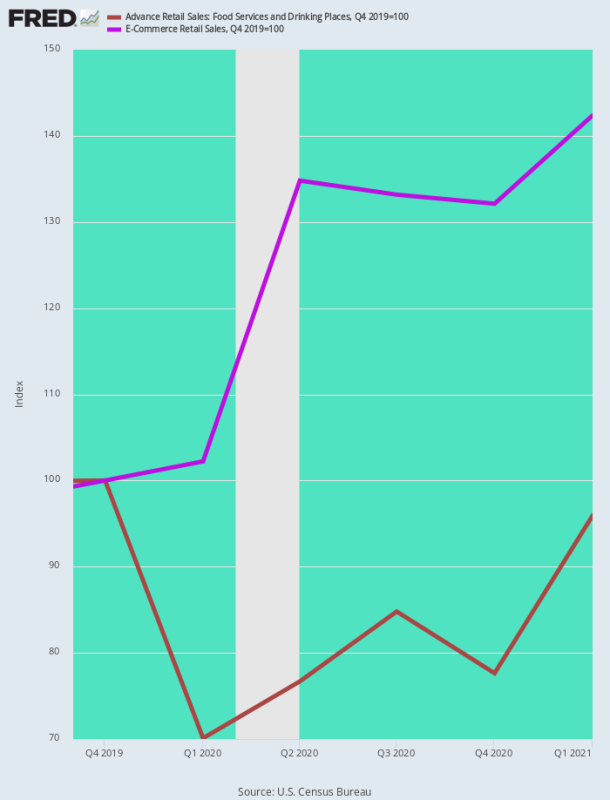

Un altro modo per guardare all'impennata inflazionistica dei beni di consumo è confrontare le vendite di ristoranti, l'attività per eccellenza della congregazione sociale che è stata interrotta dalla Virus Patrol, con le vendite di e-commerce, il luogo di riferimento per la spesa dei consumatori durante il Covid.

Non sorprende che nel primo trimestre del 1 le vendite di e-commerce siano aumentate vertiginosamente 42.4% dal livello pre-Covid (Q4 2019), mentre le vendite dei ristoranti erano diminuite del 20-30% durante i primi giorni del blocco ed erano ancora quasi il 5% al di sotto del livello pre-Covid entro la fine del primo trimestre 1.

In effetti, la spesa dei consumatori si è contorta come un pretzel a causa delle politiche istigate da Washington che erano...

- Contro la crescita dell'offerta di servizi;

- Pro-spending dal lato della domanda di beni merceologici.

Il risultato, ovviamente, è stato un aumento quasi istantaneo dell'inflazione dal lato dei beni, anche se i prezzi dei servizi inizialmente si sono sgonfiati.

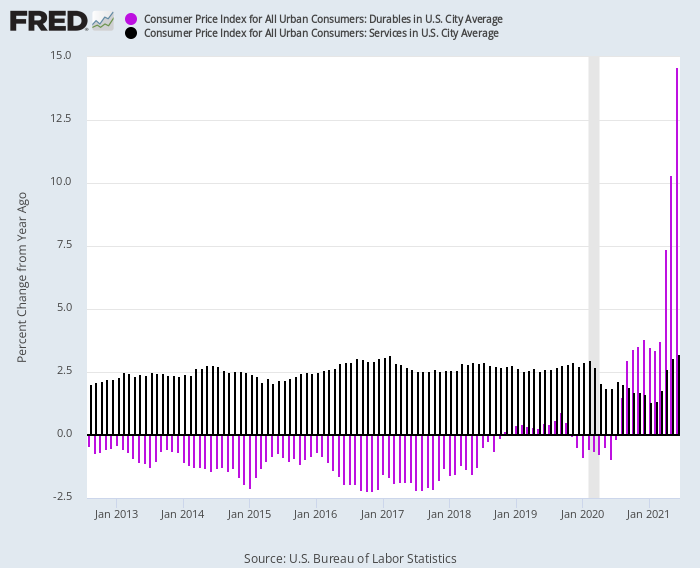

Questa inversione è drammaticamente rappresentata nel grafico sottostante. Dal 2012 a febbraio 2020, l'IPC per i beni durevoli è stato costantemente registrato a tassi a/a negativi nell'intervallo 1-2% (barre viola), mentre l'IPC per i servizi (barre scure) ha registrato costantemente un +2.5% a/a Gamma Y.

Ma dopo il Covid-Lockdown, gli indici hanno cambiato direzione:

- Indice dei prezzi dei servizi a/a: è sceso a un minimo dell'1.3% entro gennaio 2021 a causa della forte contrazione dell'attività;

- Indice dei prezzi dei beni durevoli a/a: è salito a due cifre entro la metà del 2021 a causa della vasta espansione della domanda;

Variazione anno su anno dell'IPC per beni durevoli rispetto ai servizi, 2012-2021

Anche il modo in cui questo differenziale tra beni e servizi si è tradotto in un'inflazione salariale del secondo ordine. In effetti, i lavoratori cinesi e altri stranieri hanno tratto vantaggio dal boom della domanda di beni, mentre i lavoratori domestici a basso salario sono stati improvvisamente contenti di una crescita salariale a due cifre.

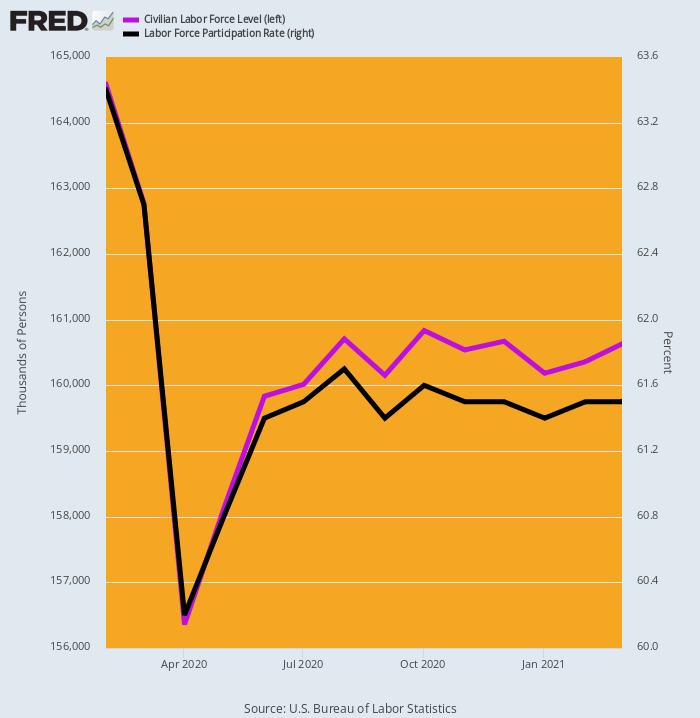

Un'apparente causa contribuente è stato l'impatto delle cose gratuite di Washington sull'offerta di lavoro. Come mostrato di seguito, la forza lavoro misurata dal BLS è crollata di 8.2 milioni di lavoratori o del 5% nell'aprile 2020 e poi si è ripresa solo lentamente e parzialmente in modo tale che al momento del terzo stimmy nel marzo 2021 era ancora quasi 4 milioni al di sotto del livello pre-Covid livello.

Espresso in termini di cosiddetto tasso di partecipazione alla forza lavoro, il livello del 63.4% di febbraio 2020 era ancora solo del 61.5% entro marzo 2021.

Inutile dire che la maggior parte di quella contrazione della forza lavoro si è verificata nella fascia a basso salario del mercato del lavoro. Là il minimo di 600 dollari a settimana dell'assicurazione contro la disoccupazione di Washington più i tre round di pagamenti di stimolo ammontavano a un reddito annualizzato di $ 45,000-–molto al di sopra dei livelli ottenibili nel settore Leisure & Hospitality, ad esempio.

Variazione della forza lavoro civile e del tasso di partecipazione, febbraio 2020-marzo 2021

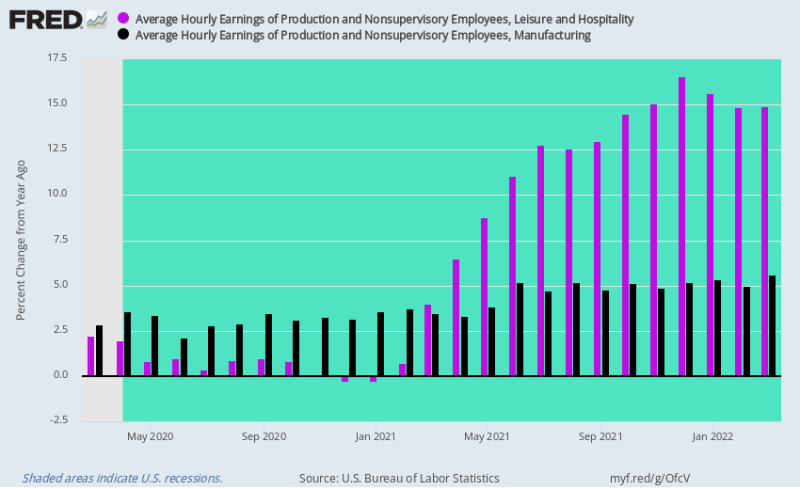

Quando il settore dei servizi dell'economia statunitense è stato gradualmente riaperto nel 2021, i tassi salariali nel settore del tempo libero e dell'ospitalità sono stati battuti da un doppio colpo. Dopo la recessione dei ristoranti del 2020, la domanda è tornata a crescere, anche se la forza lavoro disponibile era stata sostanzialmente ridotta.

Di conseguenza, i tassi salariali a/a sono decollati come un razzo, aumentando di poco 14-16% nel quarto trimestre del 4, quando l'assicurazione contro la disoccupazione da $ 2021 a settimana e i pagamenti stimmy sono finalmente svaniti.

Al contrario, i tassi salariali nel settore manifatturiero, che erano aumentati di circa il 2-3% all'anno prima del Covid-Lockdown, hanno subito un'accelerazione molto modesta al 4-5%. Cioè, erano ancora trattenuti dalla massiccia dipendenza dell'economia statunitense dall'approvvigionamento dall'estero, anche se i tassi salariali e i costi in rapido aumento nella catena di approvvigionamento con sede in Cina hanno fornito una certa misura di sollievo.

Tuttavia, il punto importante è che le massicce crisi interne e lo sviamento della domanda dai servizi ai beni di consumo causato dal blocco ha introdotto una pressione inflazionistica sui costi nel settore dei servizi, anche se le interruzioni della catena di approvvigionamento globale e le impennate delle materie prime hanno causato l'importazione ruggente inflazione nei settori merceologici.

Era effettivamente la tempesta inflazionistica perfetta.

Variazione anno su anno di guadagni orari, tempo libero e ospitalità rispetto alla produzione, da marzo 2020 a marzo 2022

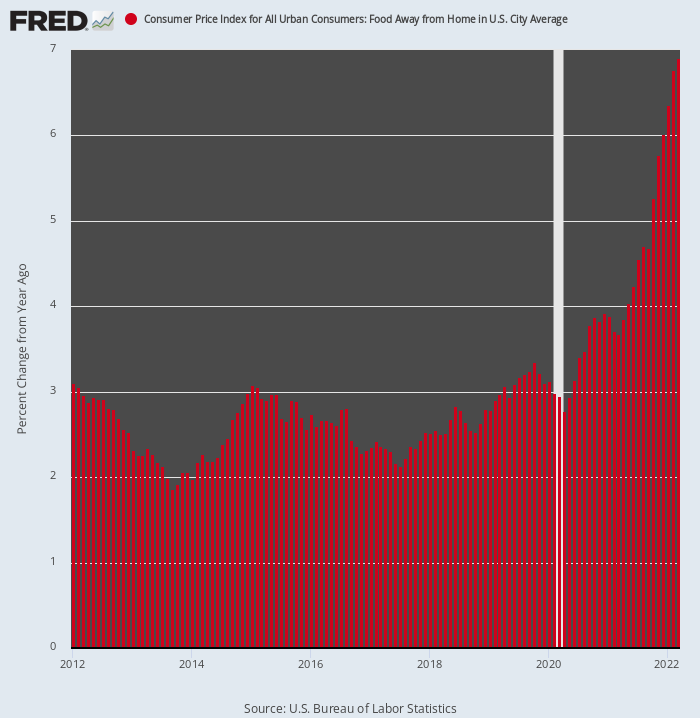

A proposito, ecco l'accelerazione dell'inflazione nel settore della ristorazione, tracciata dal CPI sotto la rubrica Food Away From Home. Rispetto a un guadagno del 2-3% a/a per gli otto anni precedenti a febbraio 2020, l'indice sta ora salendo a un 7% rata annuale.

Inoltre, sta appena iniziando la sua ultima ascesa. Questo perché i due ingredienti principali della struttura dei costi del ristorante - cibo e manodopera - stanno entrambi aumentando a tassi a due cifre.

Inutile dire che lo scenario che ci attende è molto diverso da quello che prevaleva durante la cosiddetta era della "bassa inflazione" prima del 2020. Vale a dire, un settore che era stato un punto di riferimento per il tasso di inflazione complessivo sta ora diventando ancora un altro razzo booster.

Variazione anno/a dell'IPC per il cibo fuori casa, 2012-2022

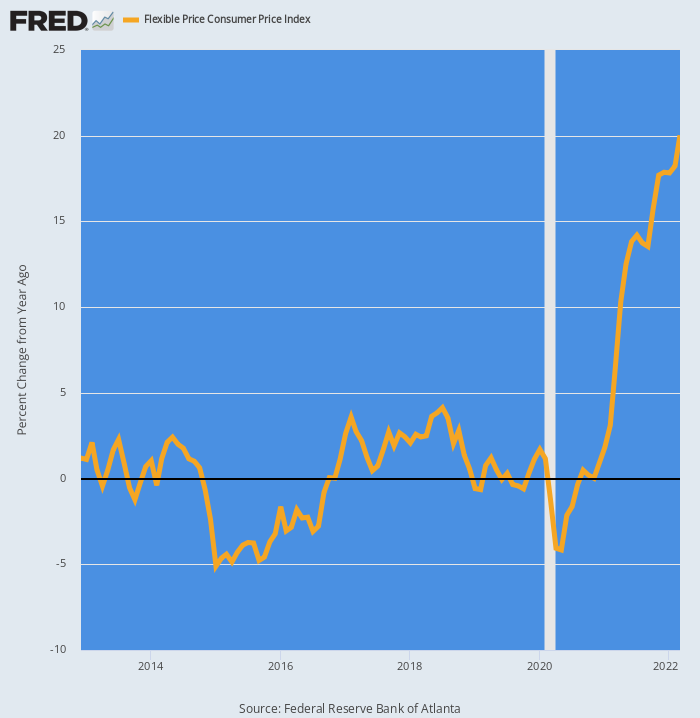

Infine, va notato che le cifre riportate da CPI sono intrinsecamente indietro rispetto ai prezzi nel mercato del mondo reale ogni volta che si verifica un cambio di direzione. Per illustrare ciò, il CPI è stato diviso in due panieri con pesi molto diversi degli articoli a seconda che siano considerati "flessibili" o "appiccicosi".

Ad esempio, cibo ed energia sono considerati flessibili perché alla fine hanno un prezzo sui mercati d'asta globali. Al contrario, la ponderazione del 31% degli affitti è fortemente imputata e ritarda il mercato di almeno sei mesi a causa della struttura dell'indagine. Così:

- CPI appiccicoso: 71.1% del peso complessivo CPI con trasporto, riparo e altri elementi che rappresentano rispettivamente il 4.7%, 37.9% e 28.4% dei pesi;

- CPI flessibile: 28.9% del peso complessivo CPI con automotive ed energia, cibo, abbigliamento e altri che rappresentano rispettivamente il 14.4%, 8.7%, 2.3% e 3.5% dei pesi.

Come ci si poteva aspettare, da febbraio 2020, l'IPC flessibile ha accelerato come un razzo booster. Da essenzialmente a 0.0% tasso di aumento medio annuo tra il 2012 e il 2019, questi prezzi non sono aumentati di 20% su base Y/Y.

Variazione anno su anno dell'IPC del prezzo flessibile, 2012-2022

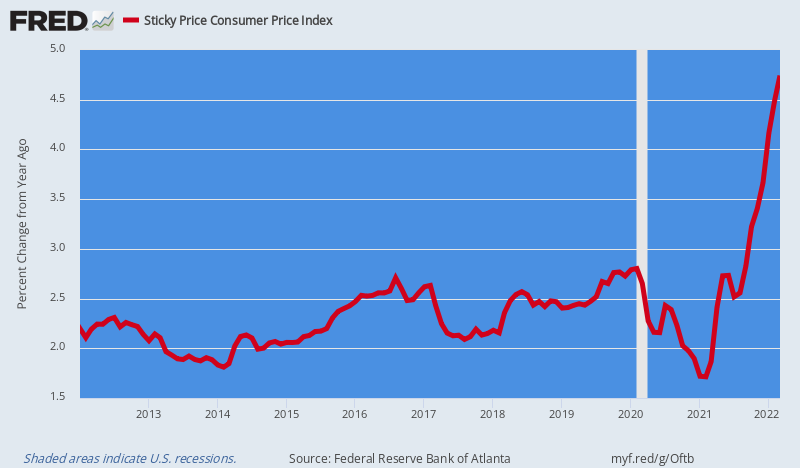

Al contrario, lo Sticky Price CPI, che aveva una media di a 2.5% L'aumento a/a prima del 2020 è ora leggermente accelerato 4.5% su base Y/Y.

Ma ecco la cosa. Gli elementi "appiccicosi" del CPI verranno gradualmente infettati dai salari inflazionistici, dai prezzi dei fattori di produzione e dai costi generali che ora stanno aumentando attraverso la catena di approvvigionamento: affitti, servizi pubblici e assistenza sanitaria ne sono gli esempi principali.

Peggio ancora, la Fed ha un misero bastone anti-inflazione, e uno che è riluttante a usare per paura che possa portare la macroeconomia in recessione. Ci riferiamo ai tassi di interesse, ovviamente, e all'eccesso di 87 trilioni di dollari di debito pubblico e privato che aleggia sull'economia come una spada di Damocle finanziaria.

Il debito è stato reso possibile da decenni di sconsiderato pompaggio di denaro, ma ora è quello che è: vale a dire, una barriera percepita per un'azione anti-inflazione decisiva e drammatica della Fed.

Inoltre, quest'ultimo, a sua volta, significa che la dinamica inflazionistica impiantata durante l'era del Covid e ora drasticamente esacerbata dalla guerra delle sanzioni di Washington all'emporio mondiale di merci nel Mar Nero, sarà solo aggravata nei quarti a venire.

Variazione anno su anno dell'IPC del prezzo persistente, 2012-2022

Nel frattempo, la cavalleria di Washington non viene in soccorso. In effetti, la governance americana sta per avere un duro atterraggio a novembre, quando i democratici saranno probabilmente spazzati via dall'incarico, lasciando una paralisi viscosa per i prossimi due anni, anche se la stagflazione si intensifica e la crisi globale innescata dalla guerra in Ucraina non trova costruttivi risultato.

In effetti, come ha notato Bill King nella sua missiva mattutina, Biden sta letteralmente scomparendo alla vista nei sondaggi. E la verità rimane che senza una forte leadership presidenziale, il nostro sistema Madison di governo diviso semplicemente non funziona.

Normalmente, è una cosa meravigliosa: un controllo sugli impulsi ingranditori dello stato. Ma ora abbiamo bisogno di un'azione drastica per porre fine alle guerre, fissare il bilancio e riformare la Fed, ma è probabile che nulla del genere accada nelle circostanze che ora fanno presagire.

Pubblicato sotto a Licenza internazionale Creative Commons Attribution 4.0

Per le ristampe, reimpostare il collegamento canonico all'originale Istituto di arenaria Articolo e Autore.