Le cose stanno iniziando a girare a destra ea manca: il calo del 43% di ieri da parte di Snap Inc. (SNAP) è tra questi.

Inoltre, quando la capitalizzazione di mercato di un'azienda scende dell'85% in otto mesi, dopo essere esplosa dell'815% durante l'anno e mezzo precedente, è probabile che qualcosa non sia al livello. In questo caso, la data di inizio è la prima tra i sospettati.

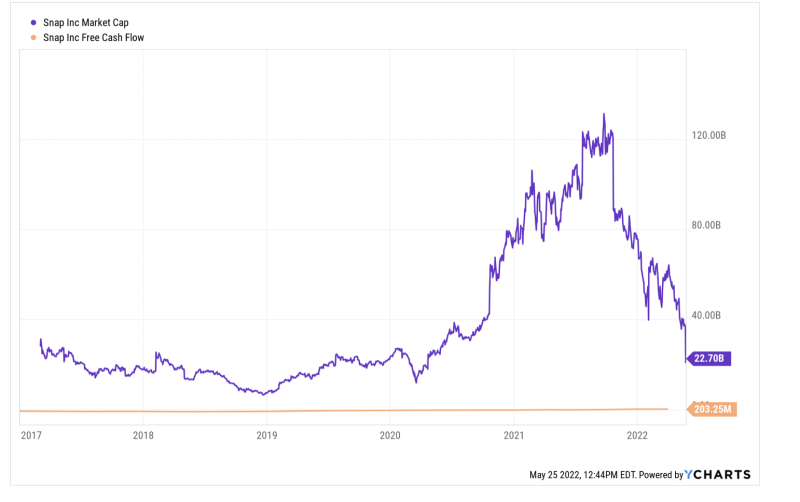

Succede che la capitalizzazione di mercato di SNAP si attestasse a soli 14.3 miliardi di dollari nel marzo 2020, quando la Fed ha iniziato la sua più folle stampa di denaro di sempre. Solo 18 mesi dopo, la capitalizzazione di mercato di SNAP pesava 131 miliardi di dollari e non intendiamo per nessun motivo razionale fondamentale.

A quel punto le sue entrate LTM e il flusso di cassa libero erano rispettivamente di $ 3.7 miliardi e -$ 6.0 milioni. Ciò equivaleva a un fatturato multiplo di 35 volte e una valutazione infinita del flusso di cassa gratuito (linea gialla), di cui la società aveva segnalato una versione con inchiostro rosso continuamente da quando è diventata pubblica alla fine del 2016.

Tuttavia, è difficile dire che l'avviso di profitto dell'azienda e il crollo mozzafiato di ieri abbiano inaugurato un ritorno alla sanità mentale. In effetti, il suo free cash flow LTM è stato di soli $ 203 milioni a marzo, il che significa che al picco dello scorso autunno è stato valutato a 645X attuale flusso di cassa libero, e ancora, nonostante lo spegnimento di ieri, registra a 111X.

In altre parole, la follia di stampa di denaro della Fed dopo marzo 2020, scatenata per finanziare gli interventi di lockdown, ha soffocato qualunque parvenza di razionalità rimasta nei mercati finanziari. Così ora, in assenza di una macchina da stampa rovente all'Eccles Building, quando le valutazioni sfrenate sono colpite da realtà mondane, bagni di sangue come l'implosione Snap Inc. di ieri stanno diventando un evento sempre più frequente.

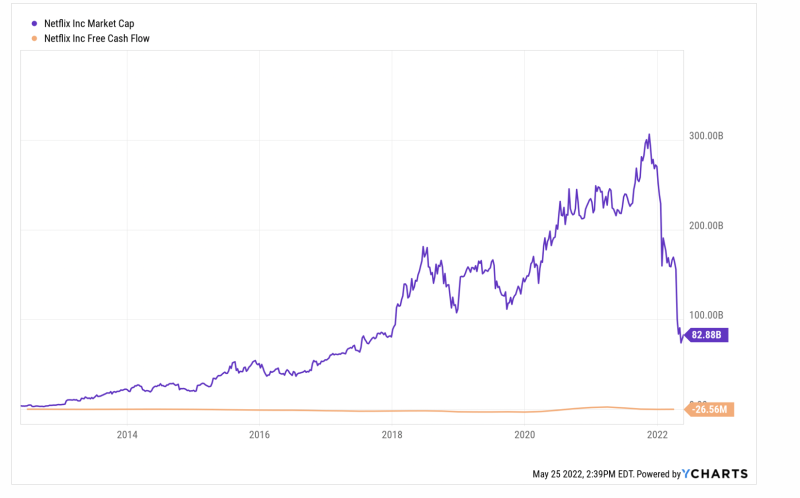

Vale a dire, il recente crollo di Netflix è semplicemente un altro esempio calzante. La sua capitalizzazione di mercato si è ridotta da un picco di $305 miliardi lo scorso 16 novembre a 82 miliardi di dollari attuali, un calo del 73%.

Il fatto è che il picco di capitalizzazione di mercato di Netflix era pura follia. All'epoca il suo flusso di cassa libero LTM era di $ 151 milioni, il che implica un multiplo di 202X. Anche se accrediti il suo miglior flusso di cassa gratuito di $ 2.46 miliardi registrato per il periodo LTM di marzo 2021, il multiplo implicito era ridicolo 124X.

Al momento, ovviamente, il suo flusso di cassa libero è tornato allo storico modello di inchiostro rosso dell'azienda, registrando a - $ 26 milioni per il periodo LTM di marzo.

Quindi non è ancora chiaro se la valutazione della società sia stata normalizzata o meno, ma una cosa è certa: il $223 miliardi la perdita di capitalizzazione di mercato negli ultimi sei mesi non è avvenuta nel vuoto. Perdite di questa portata e repentinità, ripetute dai punteggi, avranno un impatto sul comportamento degli speculatori e dei corridori di bolle in lungo e in largo sui mercati finanziari, e non in modo positivo.

In effetti, questo è il peccato essenziale della follia del pompaggio denaro della Fed. Ha causato speculazioni irrazionali durante la salita, e ora che la Fed è stata costretta a una campagna di lotta all'inflazione tardiva, precipiterà infiniti tuffi e dislocazioni durante la discesa.

Inoltre, tale prospettiva non si limita solo ai mercati finanziari o alle azioni roventi. E non è solo una questione di ricchezza facile che va in fumo. Anche l'economia reale verrà martellata.

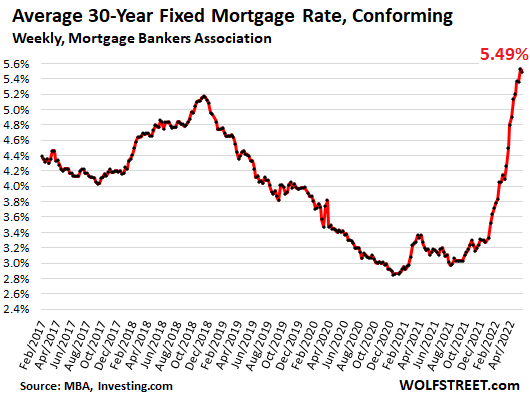

Ad esempio, la recente esplosione e poi il crollo dei volumi nel mercato dei mutui refi è un buon esempio dell'impatto sulla strada principale dell'inversione di politica della Fed, che ora ha alzato di 30 punti base il tasso dei mutui a 270 anni.

Ai tempi in cui l'espansione post-crisi si stava allungando, il livello di tendenza dei refi dei mutui per la casa era in media di $ 171 miliardi e $ 121 miliardi a trimestre rispettivamente nel 2017 e nel 2018. Ma come mostrato nella sequenza seguente, quando la Fed ha aperto i rubinetti del denaro nel settembre 2019, e poi con malizia anticipata nel marzo 2020, è scoppiato l'inferno.

Rispetto al livello di $ 140 miliardi nel secondo trimestre del 2, l'attività di rifinanziamento dei mutui ha sparato alla luna, raggiungendo un picco $726 miliardi nel secondo trimestre del 2. Ciò rappresentava più o meno un livello cinque volte il tasso normale, il che significa che milioni di mutui sono stati rifinanziati con un'impennata improvvisa e a tassi di interesse estremamente bassi.

Volume trimestrale dei crediti ipotecari sulla casa:

- Q2 2019:$ 140 miliardi;

- 3° trimestre 2019: $ 211 miliardi;

- Q4 2019: $ 366 miliardi;

- 1° trimestre 2020: $ 346 miliardi;

- 2° trimestre 2020: $ 502 miliardi;

- Q3 2020: $ 620 miliardi;

- Q4 2020: $ 694 miliardi;

- 1° trimestre 2021: $ 709 miliardi;

- Q2 2021: $ 726 miliardi;

- Q3 2021: $ 583 miliardi;

- 4° trimestre 2021: $ 498 miliardi;

- Q1 2022: $ 424B

Il rovescio della medaglia è ora in corso. Il volume di Refi è sceso del 42% nel primo trimestre del 1 e la Fed ha appena iniziato la sua campagna di aumento dei tassi di interesse. Infatti, a metà marzo il tasso sui Fed funds era ancora sostanzialmente zero.

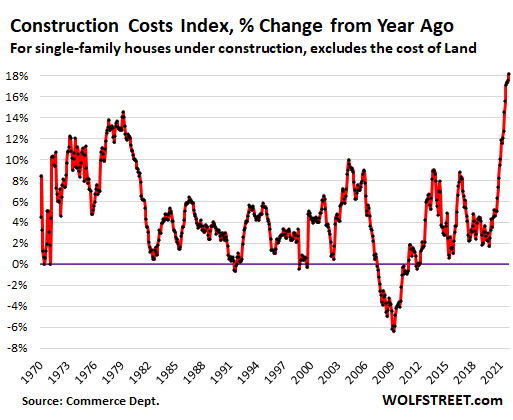

In futuro, gli effetti dell'aumento dei tassi e del crollo delle acquisizioni di mutui saranno molteplici. Per prima cosa, gli enormi aumenti dei prezzi delle case degli ultimi due anni non si trasformeranno improvvisamente e facilmente per ripulire i mercati in modo classico perché l'offerta di nuove abitazioni è stata fortemente ridotta dall'aumento vertiginoso dei costi dei materiali e della manodopera.

In effetti, c'è una massiccia inflazione dal lato dell'offerta in quasi tutto ciò che è coinvolto nella costruzione di una casa, con l'indice di costruzione di case in aumento del 18% rispetto ai livelli di un anno fa e limiti assoluti alla disponibilità di alcuni articoli indipendentemente dal prezzo. Questa tendenza non si invertirà presto e potrebbe peggiorare a seconda dei prezzi dell'energia e dei blocchi cinesi.

Nel frattempo, tutti quegli aspiranti acquirenti espulsi dal mercato della proprietà dovranno affittare. Né la compressione è meramente marginale. Ad aprile 2021, ad esempio, il 25% delle vendite di nuove case aveva un prezzo inferiore a $ 300,000, riflettendo gli acquirenti per la prima volta e con un reddito inferiore. Entro il 2022, tuttavia, solo il 10% delle nuove vendite di case era inferiore a $ 300,000.

La rapida intensificazione della compressione nel mercato della proprietà, a sua volta, farà aumentare gli affitti, che sono già in aumento di oltre il 20% su base annua secondo le società di monitoraggio private.

Dato che gli affitti diretti e gli affitti indiretti (ossia gli affitti equivalenti ai proprietari) rappresentano il 32% del peso nell'IPC, è evidente che il tasso CPI principale dell'8.3% non scenderà presto. Ciò significa che la Fed non avrà vie di fuga dal premere i tassi di interesse costantemente al rialzo.

Allo stesso modo, l'imminente crollo del mercato dei refi non lascerà inalterato il presunto consumatore "forte". L'enorme riduzione una tantum dei costi di manutenzione dei mutui incorporata nei dati refi 2020-2021 di cui sopra ha aperto proporzionalmente il rubinetto PCE.

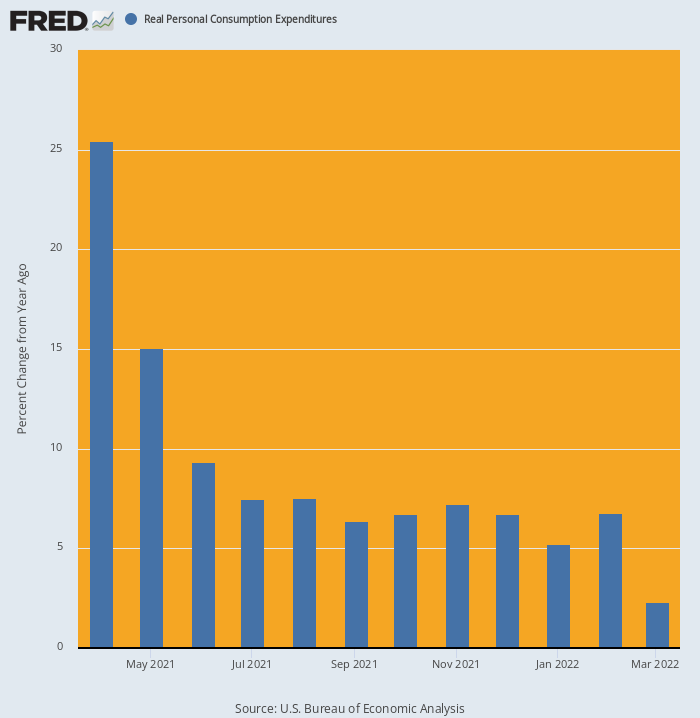

In effetti, quando l'effetto refi è stato combinato con il round stimmy da $ 1.9 trilioni di Biden la scorsa primavera, la spesa delle famiglie è entrata in un'orbita terrestre bassa. È cresciuto 25.4% su base annua ad aprile ed è rimasta su livelli elevati fino a fine anno.

Ma a marzo 2022 lo slancio era già fortemente diminuito. La spesa delle famiglie, infatti, è stata unica 2.3% superiore all'anno precedente, e si dirige chiaramente verso un numero negativo ad aprile e oltre.

Cambio anno/a nel PCE reale, aprile 2020-marzo 2022

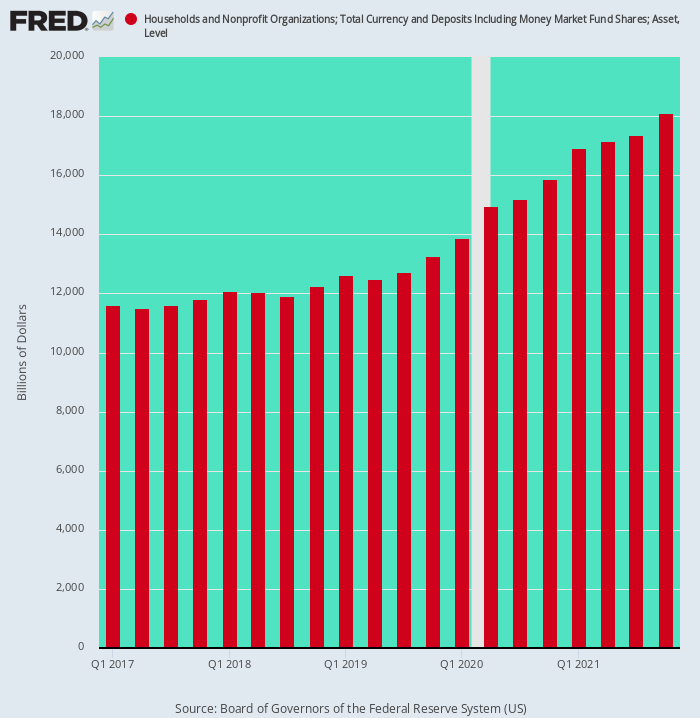

Infine, va anche notato che il massiccio accumulo di depositi in contanti delle famiglie a causa degli stimmies e dei tagli alla spesa forzati complimenti alla Virus Patrol è stato anche un evento unico. Pertanto, durante i due anni terminati nel quarto trimestre del 4, i depositi in contanti delle famiglie sono aumentati di $ 2019 trilioni, rappresentando il tasso tendenziale dell'ultimo decennio.

Ma a causa del baccanale delle crisi monetarie e fiscali post-Covid, i depositi in contanti sono aumentati vertiginosamente $ 4.84 trilioni o di 3.3 volte il tasso di tendenza precedente tra il quarto trimestre del 4 e il quarto trimestre del 2019

Inutile dire che questi guadagni inaspettati hanno notevolmente aumentato la capacità e l'incentivo a spendere, ma anche quel sostegno sotto il consumatore "forte" sta per svanire. Andando avanti, questi insoliti saldi di cassa in realtà diminuiranno, piuttosto che aumentare selvaggiamente, fornendo così un'altra botola sotto l'economia della strada principale.

Saldi di cassa delle famiglie, 1° trimestre 2017-4° trimestre 2021

In breve, sia l'economia di Wall Street che quella di Main Street sono state così malmenate e distorte dai lockdown, dalla stampa di denaro della Fed e dai palioza di Washington che un sacco di cose andranno a “scattarsi” mentre la Fed è costretta a modalità disperata di lotta all'inflazione.

Ciò che significa in termini pratici è che i numeri economici attuali, come la capitalizzazione di mercato di SNAP, sono un affare qui oggi andato via domani. Lo specchietto retrovisore, infatti, è una guida affidabile per poco più di ciò che gli azionisti SNAP hanno vissuto ieri: un risveglio molto brusco.

Ripubblicato dall'autore pagina.

Pubblicato sotto a Licenza internazionale Creative Commons Attribution 4.0

Per le ristampe, reimpostare il collegamento canonico all'originale Istituto di arenaria Articolo e Autore.