[NdR: questo articolo è stato ristampato da David Contra Corner di Stockman, che offre tale analisi quotidianamente agli abbonati. Sterlina per sterlina, Stockman's alle lezioni l'analisi è la più completa, saliente, perspicace e ricca di dati di qualsiasi cosa disponibile oggi. I suoi decenni di esperienza sia in finanza che in politica, e il suo impegno di principio e leggendario nel rivelare la verità pura e nel dimostrare le sue affermazioni con i dati, sono quotidianamente in mostra. Brownstone è orgoglioso del fatto che Stockman serva anche come studioso senior e permette gentilmente la ripubblicazione periodica qui.]

Chi ha detto che Joe Biden non è in contatto con la Main Street America?

Un'analisi dell'Università della Pennsylvania ha scoperto che la sua proposta di sospensione della tassa sul gas di tre mesi farebbe risparmiare agli americani una media, aspetta, da $ 5 a $ 14!

Comunque è implacabile.

“Per tutti i repubblicani che mi criticano per i prezzi elevati del gas in America, stai dicendo che abbiamo sbagliato a sostenere l'Ucraina e resistere a Putin? Sta dicendo che preferiremmo avere prezzi del gas più bassi in America piuttosto che il pugno di ferro di Putin in Europa?

Ebbene sì, lo siamo!

La lite di Putin è con l'Ucraina, non con l'Europa, e la prima non è affar nostro. In effetti, la parola "Ucraina" significa terre di confine in russo e la lotta per stabilire confini e sovranità va avanti da 1300 anni.

Quindi gli americani che vengono impalati finanziariamente alla pompa di benzina a causa della guerra delle sanzioni di Joe Biden contro Putin non ha nulla a che fare con la sicurezza e la libertà della patria.

Come Bill King ha giustamente ribattuto questa mattina,

"È una storia. Raccontata da un idiota, piena di suoni e furia, che non significa nulla."

Poi di nuovo, la disperazione è come la disperazione. Un nuovo QuinnipiacPoll mostra che il punteggio di approvazione di Biden è ulteriormente precipitato:

- Complessivamente: approva il 33%, disapprova il 57%;

- Ispanici: approvare il 29%, disapprovare il 53%.

Quindi la prospettiva di una manipolazione più casuale della funzione di mercato è alta e in aumento. L'ultima mossa, a quanto pare, è l'uso potenziale delle autorità e delle risorse del Fondo di stabilizzazione economica (FSE) per assicurare le compagnie petrolifere contro un crollo dei prezzi al ribasso e per finanziare la produzione incrementale.

Giusto. La scorsa settimana hanno minacciato di amministrare un duro pestaggio a Big Oil tramite una tassa sugli utili inaspettati dopo 18 mesi di azioni normative senza sosta contro i combustibili fossili e isteria retorica sui cambiamenti climatici.

Ora, per disperazione, gli addetti ai lavori della Casa Bianca parlano di salvataggi delle compagnie petrolifere. C'è da meravigliarsi, quindi, che i dirigenti dell'industria energetica siano rimasti congelati come cervi alla luce dei fari: hanno una paura mortale di offendere i fanatici del cambiamento climatico che dominano sia Washington che Wall Street, anche se riducono all'osso le spese in conto capitale per preoccupazione prudenziale sull'assalto alla politica dell'energia verde.

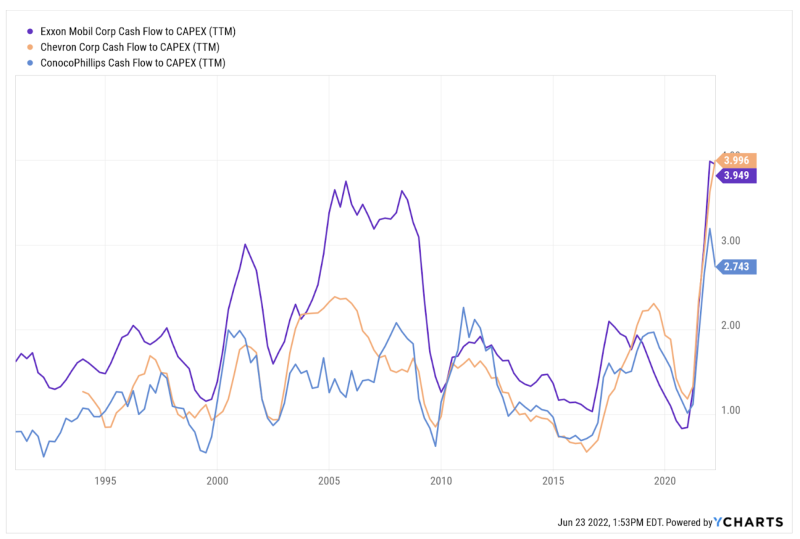

In effetti, il rapporto tra flusso di cassa operativo e CapEx per le major statunitensi è ai massimi storici, il che significa che l'uso del flusso di cassa disponibile per gli investimenti è ai minimi storici.

Vale a dire, i prezzi del petrolio alle stelle non stanno inducendo una normale risposta agli investimenti. Invece, i normali segnali di investimento del mercato vengono vanificati dai messaggi anti-combustibili provenienti da entrambe le estremità del Corridoio Acela.

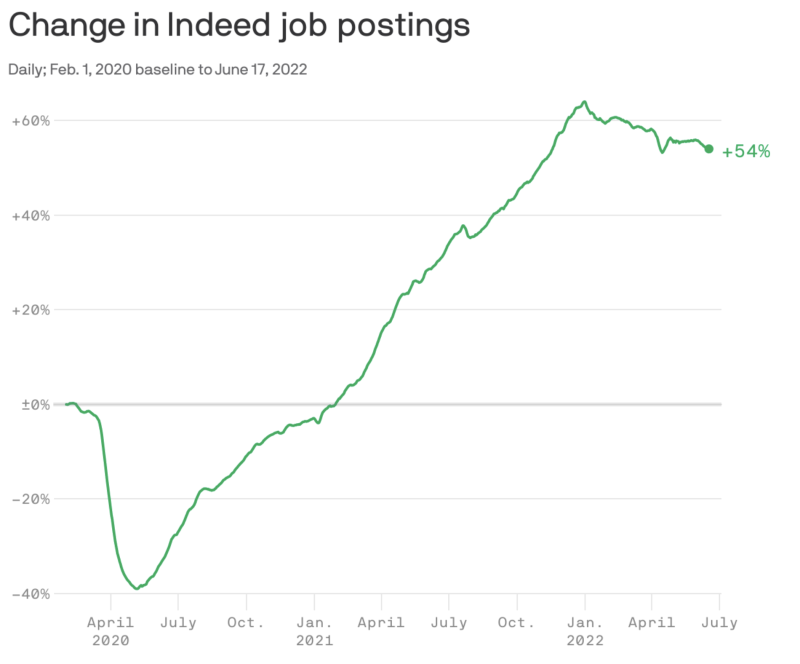

In ogni caso, l'economia degli Stati Uniti ha subito tutte le dislocazioni e il yo-yo che può sopportare. Si consideri il grafico sottostante di una delle principali società di collocamento. Dopo essere crollato del 40% rispetto alla linea di base pre-Covid quando la Virus Patrol ha chiuso l'economia nell'aprile 2020, le offerte di lavoro sono aumentate, raggiungendo il +60% entro gennaio 2022.

Eppure questo non era un segno di un'economia robusta. Era la prova dell'accaparramento dei lavoratori da parte delle grandi aziende che apparentemente pensavano che il boom della spesa al consumo alimentato da $ 6 trilioni di stimmies sarebbe durato per sempre. Di conseguenza, concentreremmo alte probabilità sulla probabilità che la linea verde sottostante si diriga bruscamente a sud nei prossimi mesi quando la campagna di inasprimento tardiva della Fed prende forza. In effetti, le crepe nel mercato del lavoro stanno già diventando evidenti. Come la Wall Street Journal recentemente l'ha descritto:

Aziende incluse Twitter Inc. , mediazione immobiliare Redfin Corp. e scambio di criptovaluta Coinbase globale Inc. hanno annullato le offerte nelle ultime settimane. Anche i datori di lavoro in altre tasche dell'economia stanno ritirando offerte, comprese alcune nei servizi di assicurazione, marketing al dettaglio, consulenza e reclutamento.

Allo stesso tempo, molte aziende hanno segnalato un approccio di assunzione più cauto. Netflix Inc. , Peloton Interactive Inc. , Carvana co. e altri hanno annunciato licenziamenti. Giganti tecnologici come Meta Platforms Inc., società madre di Facebook, e Uber Technologies avvertito che ricomporranno i piani di assunzione.

Ha detto che la revoca di un'offerta di lavoro era quasi sconosciuta sei mesi fa. "Se abbiamo imparato qualcosa negli ultimi due anni, è che le cose possono cambiare rapidamente."

Allo stesso modo, se la lezione doveva essere appresa, è anche diventato evidente che le implacabili “Guerre delle sanzioni” di Washington sono state un disastro economico per il pubblico americano. Dopotutto, uno dei motivi principali per cui i prezzi del petrolio sono alle stelle è che Washington ha imposto sanzioni all'esportazione di petrolio a tre dei maggiori produttori di petrolio del mondo: Venezuela, Iran e Russia.

Prima della riduzione forzata delle loro esportazioni, i tre producevano oltre 18 milioni di barili al giorno (mb/g) o quasi il 20% dell'offerta globale. Ora è sceso del 30% a 12.5 mb/g e minaccia di scendere sotto i selvaggi attacchi di Washington contro i potenziali acquirenti di petrolio di questi tre grandi produttori, le cui politiche estere non si piegano ai dettami di Washington.

Ma ironia della sorte, anche quei divieti di esportazione dalla mano pesante sono parzialmente esplosi. Cioè, la Russia vende il suo petrolio greggio a Cina e India dove viene raffinato. Parte della benzina e del diesel risultanti viene quindi esportata negli Stati Uniti

Naturalmente, questo è un bene per l'India e la Cina in quanto acquistano il greggio russo a un forte sconto e poi vendono i prodotti raffinati a un premio sostanziale. Quindi è una "vittoria" "vittoria" "vittoria" per Russia, India e Cina con l'unico perdente che è l'"ovest" e soprattutto i consumatori americani.

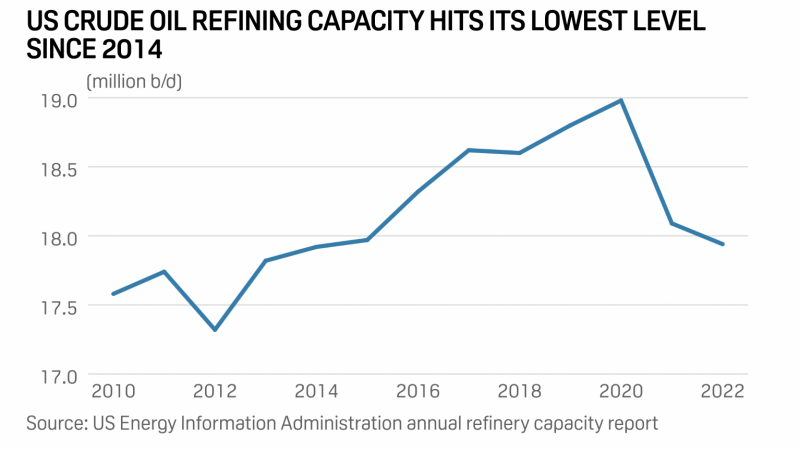

Se la Guerra delle Sanzioni fosse la portata delle follie della politica energetica di Washington, l'impatto sarebbe già abbastanza grave. Ma a causa della crociata di Biden per l'energia verde, la capacità di raffinazione operativa negli Stati Uniti ha toccato il minimo di quasi un decennio nel 2022, l'ultimo rapporto sulla capacità di raffinazione della EIA ha mostrato martedì.

La capacità di raffinazione degli Stati Uniti è scesa quest'anno a 17.94 milioni di barili al giorno a partire dal 1 gennaio, secondo gli ultimi dati EIA. È in calo rispetto ai 18.09 milioni di barili al giorno del 1° gennaio dello scorso anno e ai 18.8 milioni di barili al giorno nel 2019. In effetti, la capacità di raffinazione degli Stati Uniti è ora la più bassa dal 2014.

Complessivamente, il Nord America ha perso quasi 1.3 milioni di barili al giorno di capacità di raffinazione negli ultimi tre anni, di cui oltre 600,000 barili al giorno in Louisiana. In Louisiana, la raffineria Phillips 255,600 Alliance da 66 b/g, la raffineria Shell Convent da 211,146 b/g e il complesso di raffinazione Calcasieu da 135,500 b/g hanno tutti chiuso dall'inizio del 2020.

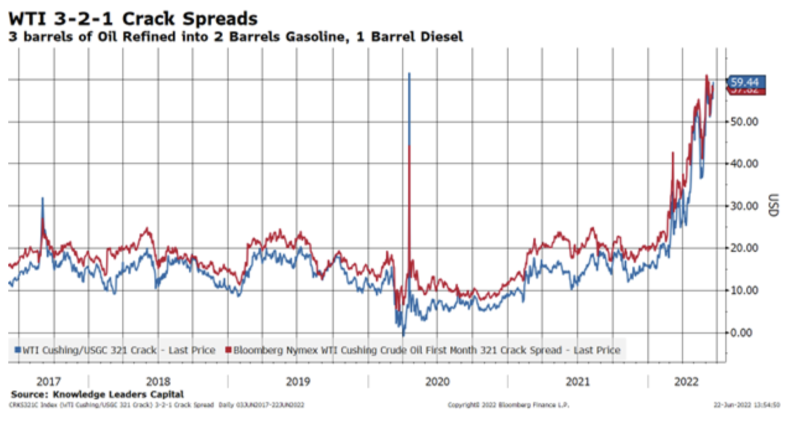

Non c'è da stupirsi, quindi, che i crack spread - la differenza di costo tra il barile di greggio che entra nella raffineria e la lista dei prodotti che escono - siano a un massimo straordinario di quasi $60 al barile rispetto a un livello recente normale di $ 10- $ 20 al barile.

Cioè, non è solo una carenza globale di forniture di greggio, ma il doppio smacco nelle raffinerie che ha portato la benzina sopra i $ 5 per gallone e il diesel sopra $ 6 per gallone.

Certo, gli egemoni sulle sponde del fiume Potomac non hanno mai finito quando si tratta di interferire nel governo interno dei paesi di tutto il pianeta, imponendo sanzioni in un attimo.

Quindi, nonostante l'elevata inflazione causata dalla mancanza di forniture, Washington questa settimana ha lanciato quello che equivale al regime di sanzioni più stupido di sempre. Questa volta contro la Cina a causa del presunto maltrattamento della sua popolazione minoritaria uigura.

Una nuova legge chiamata Uyghur Forced Labor Prevention Act (UFLPA) entrerà in vigore questa settimana e impedirà ai prodotti fabbricati nello Xinjiang o che hanno alcun legame con i programmi di lavoro lì di entrare negli Stati Uniti. Richiede agli importatori con qualsiasi legame con lo Xinjiang di produrre documentazione che dimostri che i loro prodotti e ogni materia prima sono realizzati con, sono privi di lavoro forzato, un'impresa difficile data la complessità e l'opacità delle catene di approvvigionamento cinesi.

In effetti, la nuova legge statunitense bloccherà tutti i beni di origine cinese realizzati con qualsiasi materia prima associata allo Xinjiang fino a quando non sarà dimostrato che non sono soggetti a schiavitù o pratiche di lavoro coercitivo.

A quanto pare, tuttavia, molte materie prime come il litio e il nichel vengono prodotte nello Xinjiang e sfociano in numerosi prodotti a valle. Ad esempio, Xinjiang Nonferrous e le sue sussidiarie hanno collaborato con le autorità cinesi negli ultimi anni per accogliere centinaia di lavoratori uiguri.

Questi lavoratori furono infine inviati a lavorare nelle miniere del conglomerato, in una fonderia e nelle fabbriche che producono alcuni dei minerali più ricercati sulla terra, tra cui litio, nichel, manganese, berillio, rame e oro. Sebbene sia ovviamente quasi impossibile tracciare con precisione dove vanno i metalli prodotti da Xinjiang Nonferrous, alcuni sono stati esportati negli Stati Uniti, in Germania, nel Regno Unito, in Giappone, in Corea del Sud e in India, secondo le dichiarazioni dell'azienda e i registri doganali.

E alcuni sono andati a grandi produttori cinesi di batterie, che a loro volta, direttamente o indirettamente, riforniscono le principali entità americane, comprese le case automobilistiche, le compagnie energetiche e le forze armate statunitensi, secondo i notiziari cinesi.

Inutile dire che queste nuove sanzioni possono andare molto lontano. Ad esempio, la scorsa settimana Washington ha emesso nuove linee guida che sicuramente colpiranno l'industria solare che dovrebbe sostituire i combustibili fossili mancanti. Questo perché le linee guida includono una sezione su importazioni di polisilicio.

Per conformarsi all'UFLPA, le aziende solari devono:

- Fornire una documentazione completa della catena di approvvigionamento che elenchi tutte le entità coinvolte nel bene esportato.

- Fornire un diagramma di flusso che mappa ogni fase della produzione e identificare la regione in cui ogni materiale ha avuto origine.

- Fornire un elenco di tutte le entità associate a ciascuna fase della produzione, anche se la società esportatrice non ha lavorato direttamente con loro.

Le linee guida affermano inoltre che le aziende solari che si riforniscono di polisilicio sia all'interno dello Xinjiang che al di fuori della regione rischiano di essere soggette a detenzione, poiché potrebbe essere più difficile verificare che i prodotti non si siano mescolati con il polisilicio dello Xinjiang in qualsiasi momento del processo di produzione.

Quindi più yo-yoing delle forniture e dei prezzi delle merci cinesi è sicuramente in calo. Nel frattempo, il boom della vendita al dettaglio negli Stati Uniti si è improvvisamente raffreddato in modo drammatico.

Pertanto, secondo Bloomberg, il traffico pedonale al dettaglio è diminuito del 4.9% nell'ultima settimana, segnando il quinto calo settimanale consecutivo. All'interno della vendita al dettaglio in generale, il traffico dei negozi di bricolage è diminuito del 16.6% e il traffico di centri commerciali, grandi magazzini e abbigliamento è diminuito del 12.7%.

Tra le singole catene, Best Buy ha subito un calo del 58.2% mentre Victoria's Secret ha registrato un calo del 47.4%. Ancora una volta, queste non sono normali, piccole fluttuazioni commerciali: fanno parte della sega a frusta indotta dal governo che sta imperversando nell'economia americana.

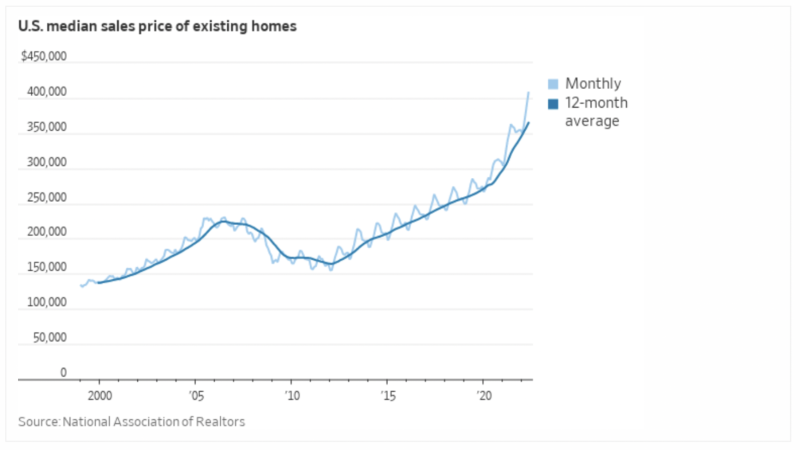

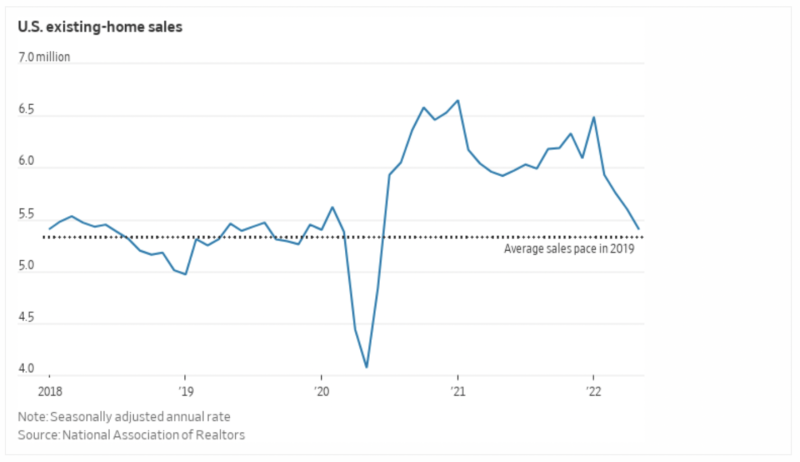

Allo stesso modo, l'inarrestabile aumento dei valori delle case negli Stati Uniti è continuato a maggio, quando i prezzi mediani sono aumentati del 15% fino a un record di $ 407,600, mentre il volume effettivo delle vendite è diminuito a causa delle pressioni dei tassi ipotecari elevati e in aumento.

In effetti, rispetto al mercato immobiliare rovente indotto nel 2021 dalla drastica repressione dei tassi di interesse e dal pompaggio di denaro della Fed, il volume delle vendite di case esistenti è già diminuito di quasi 20% e ha ancora molta strada da fare, anche se i prezzi delle case alla fine si stanno ribaltando sotto la pressione dei volumi in caduta.

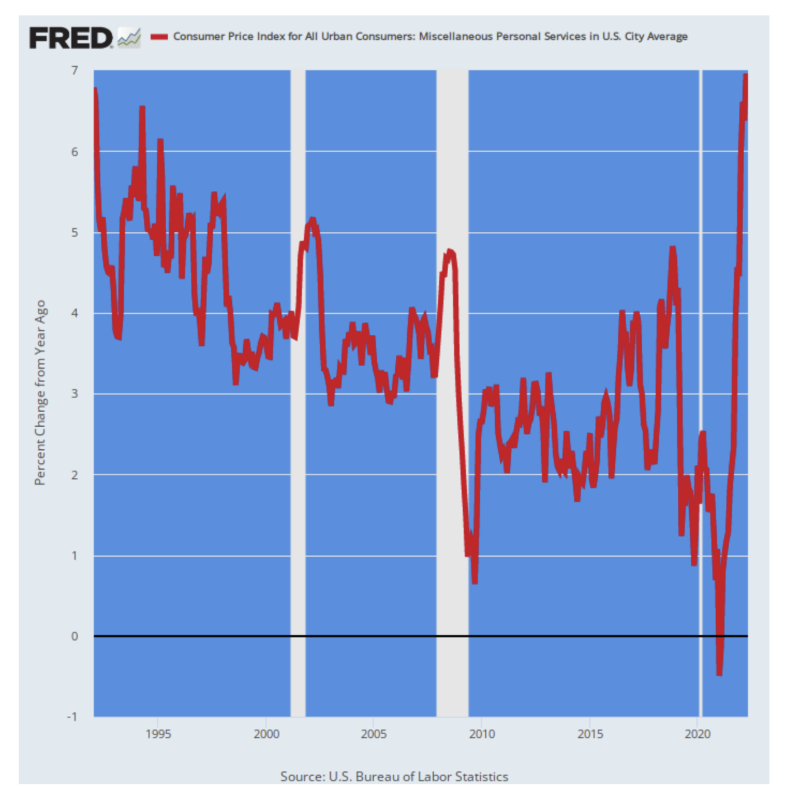

Infine, a quanto pare nulla sfugge al volume e al prezzo yo-yo. Anche i tagli di capelli sono ora aumentati del 6.6% rispetto all'anno precedente, mentre i servizi personali correlati nel complesso stanno ora spingendo un aumento del 7.0%.

C'era una volta una battuta su “Io sono di Washington e sono qui per aiutarti”.

Ora è una realtà e non è uno scherzo.

Modifica anno/a dell'IPC dei servizi alla persona, 1994-2022

Pubblicato sotto a Licenza internazionale Creative Commons Attribution 4.0

Per le ristampe, reimpostare il collegamento canonico all'originale Istituto di arenaria Articolo e Autore.