Ed è andato!

Ci riferiamo ai 300 miliardi di dollari di fondi dei contribuenti che andranno in tilt al tratto di penna di Joe Biden dopo la sua imminente cancellazione di 10,000 dollari di debito studentesco. E nel caso delle coppie sposate, ciò copre le famiglie con redditi fino a $ 250,000!

La pretesa legale per giustificare questa azione come invocato dal Dipartimento di Educazione: si tratta di “un programma di cancellazione categorica del debito volto ad affrontare i danni finanziari causati dalla pandemia di COVID-19”.

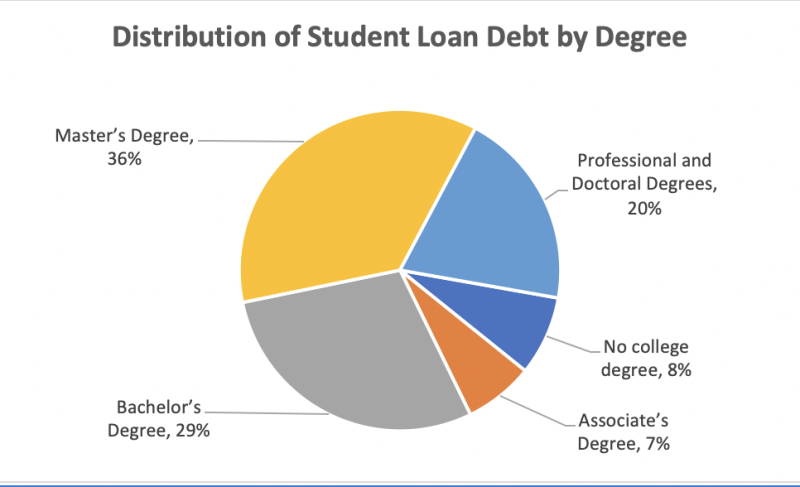

Solo il 37% degli americani ha una laurea di 4 anni, solo il 13% ha una laurea e solo il 3% ha un dottorato di ricerca o un titolo professionale simile. Tuttavia, un intero 56% del debito del prestito studentesco è detenuto da persone che hanno frequentato la scuola di specializzazione e il 20% è dovuto dal minuscolo 3% con un dottorato di ricerca.

Quindi il piano di cancellazione del debito di Biden equivarrebbe a prendere soldi da un idraulico per pagare il debito di un avvocato. Ecco la ripartizione per stato di laurea di chi riceverà un regalo di $ 10,000 da Joe:

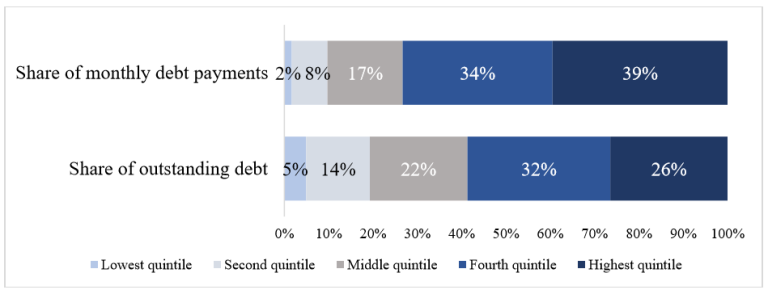

Non sorprende che il debito studentesco in sospeso e la quota di rimborsi del debito (prima della moratoria Covid, che è ancora in vigore e probabilmente sarà prorogata fino alla fine dell'anno da Biden) è fortemente inclinata all'estremità superiore della scala del reddito.

Pertanto, il 40% delle famiglie con il reddito più alto (quelle con un reddito superiore a $ 74,000) ha quasi il 60% del debito scolastico in sospeso e effettua quasi il 75% dei pagamenti. Al contrario, il 40 per cento delle famiglie con il reddito più basso detiene poco meno del 20 per cento del debito residuo e paga solo il 10 per cento dei pagamenti.

Nemmeno queste cifre colgono l'intera differenza degli oneri di pagamento. Questo perché una quota crescente di mutuatari partecipa a piani di rimborso guidato dal reddito (IDR), che non richiedono alcun pagamento da coloro i cui redditi sono troppo bassi e limitano i pagamenti a una quota di reddito accessibile per gli altri.

Di conseguenza, i pagamenti di prestito di tasca propria (pre-moratoria) sono estremamente concentrati tra le famiglie ad alto reddito: completamente, il 73% dei pagamenti nel 2019 è stato rappresentato dal 40% più ricco delle famiglie.

D'altra parte, poche famiglie a basso reddito iscritte all'IDR sono tenute a effettuare qualsiasi pagamento, spiegando perché il 40% più povero delle famiglie in prestito studentesco ha rappresentato solo il 10% dei pagamenti nel 2019.

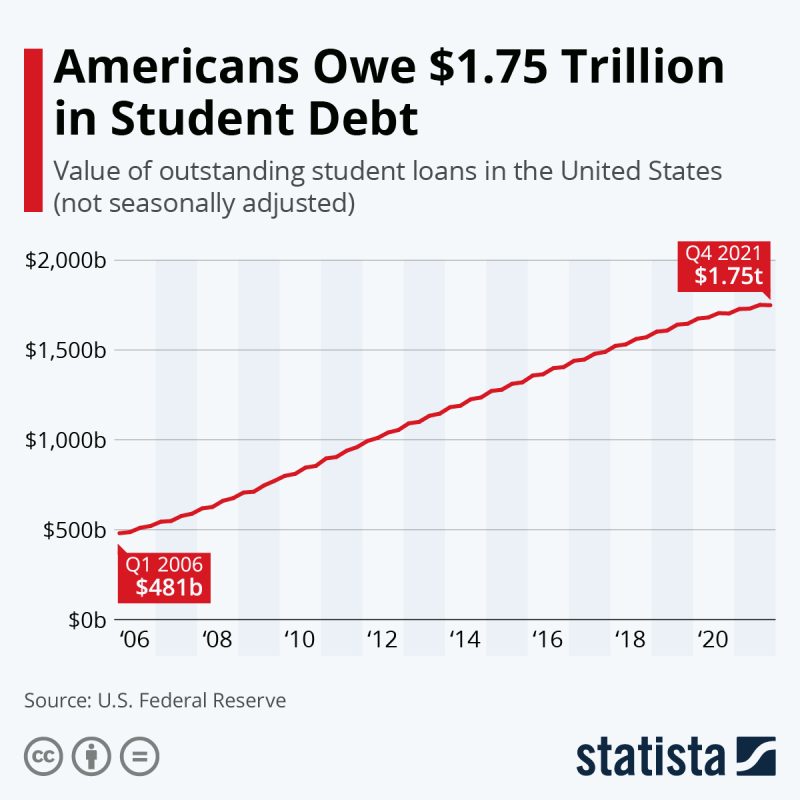

Circa 43 milioni di mutuatari di prestiti studenteschi negli Stati Uniti hanno un debito collettivo di quasi $ 1.75 trilioni di prestiti studenteschi federali e privati ad agosto 2022, secondo la Federal Reserve Bank di St. Louis. Ma quando si guarda agli importi medi dovuti, il caso è chiarissimo: il debito studentesco è prevalentemente un investimento nella credenziale professionale che non avrebbe mai dovuto essere un obbligo dei contribuenti in primo luogo.

E ora tra tassi di interesse agevolati, moratorie Covid e cancellazione di 10,000 dollari di Joe Biden, si tratta di un sussidio contribuente della classe più abbiente di cittadini americani.

Mentre la famiglia media degli Stati Uniti con debiti studenteschi deve $ 58,957, secondo Nello studio sul debito delle famiglie del 2021 di NerdWallet, ecco la ripartizione per laurea conseguita:

| Tipo di debito | Debito medio |

|---|---|

| Debito di laurea | $28,950 |

| Debito del prestito della scuola di specializzazione | $71,000 |

| Parent PLUS prestito debito | $28,778 |

| Debito della scuola di giurisprudenza | $145,500 |

| Debito studentesco MBA | $66,300 |

| Debito della scuola medica | $201,490 |

| Debito della scuola odontoiatrica | $292,169 |

| Debito di prestito scolastico di farmacia | $179,514 |

| Debito degli studenti della scuola di infermieristica | $ 19,928: Laurea in infermieristica (ADN) $ 23,711: Laurea in infermieristica (BSN) $ 47,321: Master of Science in infermieristica (MSN) |

| Debito della scuola veterinaria | $183,302 |

Quindi la domanda si ripresenta. Che succede con questo assurdo piano per ridistribuire il reddito ai vertici della scala economica e sociale?

Potresti rispondere a questa domanda con "8 novembre 2022" e farla finita, ma in realtà non andrebbe a fondo della questione.

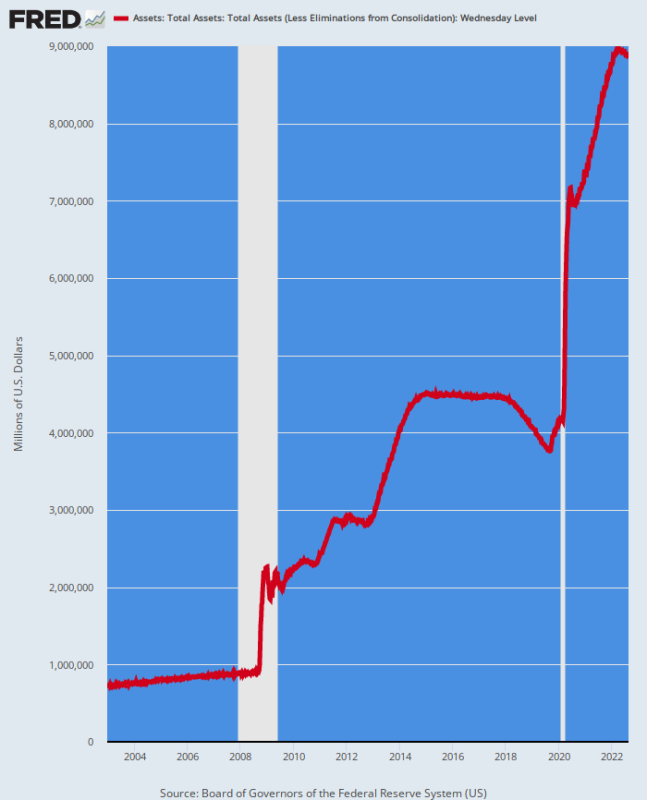

La verità è che dopo 6 trilioni di dollari di stimmies Covid, la maggior parte dei quali sono stati monetizzati dalla Fed, a Washington non sono rimasti affatto standard fiscali. E Donald Trump e il GOP erano colpevoli quanto Biden.

In effetti, l'offerta in sospeso di $ 300 miliardi di debiti studenteschi di Biden è un picco rispetto alle massicce cancellazioni di debiti nell'ambito dei prestiti PPP del GOP (piano di protezione del libro paga).

Al 11.8 giugno 30 sono stati emessi oltre 2021 milioni di prestiti Paycheck Protection Program (PPP), con 708 mutuatari che hanno ricevuto l'importo massimo del prestito di $ 10 milioni.

Eppure di quella massiccia effusione di "prestiti", i dati della Small Business Administration (SBA) lo dimostrano 94% dei prestiti PPP approvati nel 2020 erano stati condonati a dicembre 2021!

Nel complesso, solo $ 28 miliardi di tutti i prestiti PPP, per un totale di oltre $ 800 miliardi, sono rimasti imperdonati a febbraio 2022, ha suggerito una recente analisi di Bloomberg News. E ad aprile 2022, l'importo medio in dollari perdonato era $ 95,700.

In breve, il duopolio bipartisan è nel business delle cose gratuite in un modo che non era nemmeno immaginabile due decenni fa. Joe Biden è solo l'ultimo politico a saltare sul carro del vincitore: un'epidemia di incontinenza fiscale che ha molto meno a che fare con la propensione alla spesa intrinseca dei politici democratici che con la follia stampatrice di denaro dei banchieri centrali non eletti che effettivamente gestiscono affari finanziari della nazione.

Bilancio della Fed, 2002-2022

Ripubblicato da L'angolo di David Stockman

Pubblicato sotto a Licenza internazionale Creative Commons Attribution 4.0

Per le ristampe, reimpostare il collegamento canonico all'originale Istituto di arenaria Articolo e Autore.